On entend de plus en plus parler de « volatilité ». C’est pourquoi cette semaine, nous ferons un retour sur l’indice qui suit cette volatilité, le VIX.

Tout d’abord, créé par le Chicago Board Options Exchange (CBOE), l’indice de volatilité, ou VIX, est un indice de marché en temps réel qui représente les attentes du marché en matière de volatilité à venir sur une période de 30 jours. En effet, dérivé des données de prix des options sur l’indice S&P 500, il fournit une mesure du risque de marché et du sentiment des investisseurs. Les investisseurs, les analystes et les gestionnaires de portefeuille considèrent les valeurs VIX comme un moyen de mesurer le risque de marché, la peur et le stress avant de prendre des décisions d’investissement.

D’un point de vue mathématique, les valeurs de l’indice VIX sont calculées à l’aide des options sur le SPX (S&P500) standard négocié par le CBOE (qui expirent le troisième vendredi de chaque mois) et à l’aide des options SPX hebdomadaires (qui expirent tous les vendredis). Les seules options considérées dans le calcul sont celles dont la période d’expiration est comprise entre 23 jours et 37 jours.

D’ailleurs, bien que la formule soit mathématiquement très complexe, elle fonctionne théoriquement comme suit : elle estime la volatilité attendue de l’indice S&P 500 en agrégeant les prix pondérés de plusieurs options de vente et d’achat du SPX sur une large gamme de prix d’exercice. Toutes ces options éligibles doivent avoir des cours acheteur et vendeur valides non nuls qui représentent le sentiment du marché à propos des prix d’exercice des options. Pour ceux qui ont un intérêt pour voir la façon exacte dont l’indice se calcul, juste à cliquer ici.

En ce qui concerne l’interprétation, dans la plupart des cas, un VIX élevé reflète une peur accrue des investisseurs et un VIX faible suggère une complaisance. Historiquement, cette relation entre le VIX et le comportement du marché boursier s’est répétée dans les cycles haussiers et baissiers. Pendant les périodes de turbulence sur les marchés, le VIX grimpe, reflétant en grande partie la demande pour les options de vente comme couverture contre de nouvelles baisses des portefeuilles d’actions. Pendant les périodes haussières, il y a moins de peur et, par conséquent, moins de besoins pour les gestionnaires de portefeuille d’acheter des options de vente.

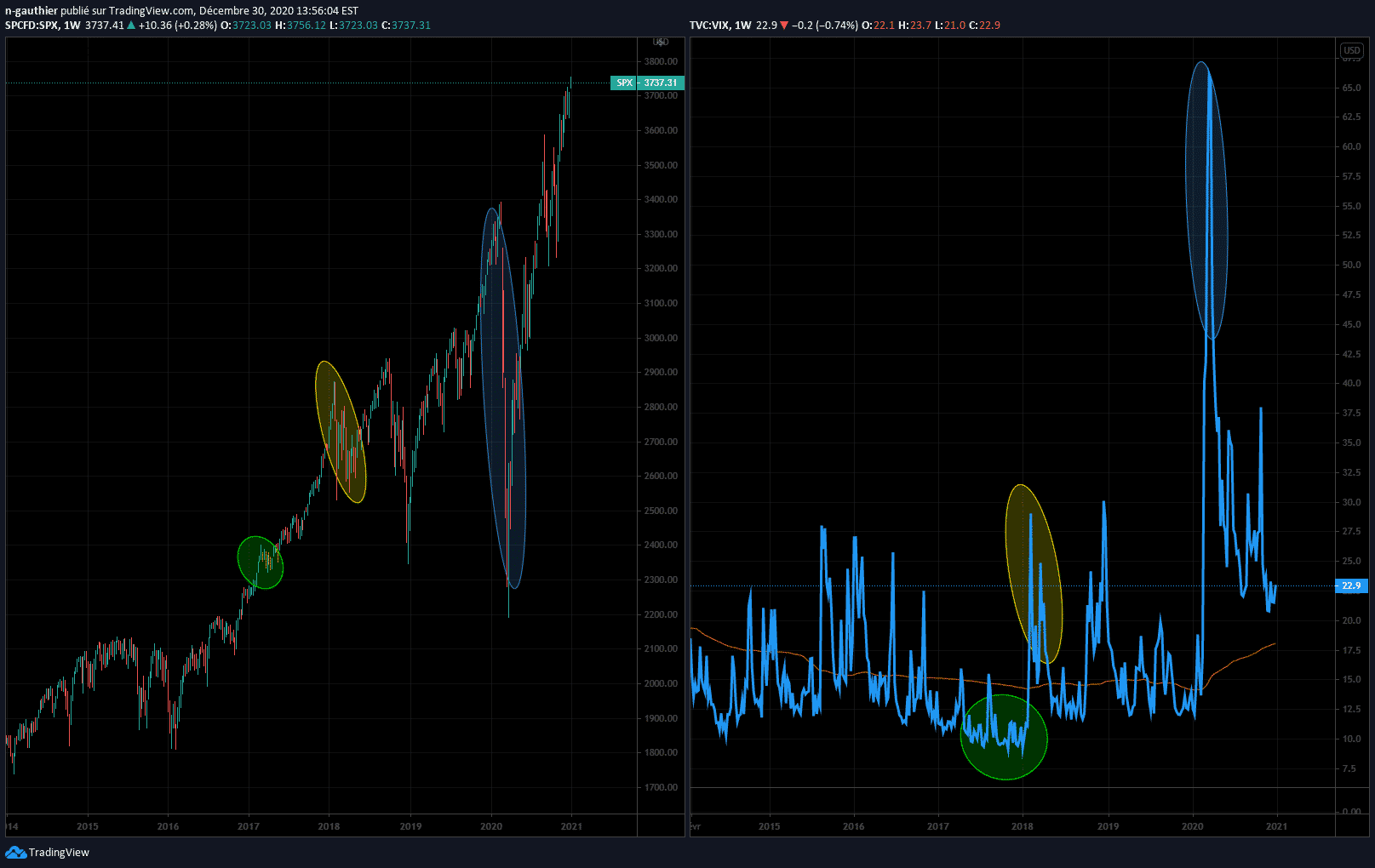

D’un point de vue graphique, un graphique entre le SPX et le VIX présente assez clairement la relation entre les deux :

Tel que l’on peut remarquer à l’aide des ronds verts, lors de périodes fortement haussières, le VIX se négocie à ses plus bas, alors que lorsque l’indice américain baisse fortement (ronds bleus et jaune), le VIX produit de nouveaux hauts.

En somme, « l’indice de la peur » peut agir comme un indicateur supplémentaire pour les traders qui souhaitent établir une opinion sur le sentiment du marché, et ajuster leur stratégie selon la structure du marché.

Par Nicolas Gauthier, B.A.A. profil Finance. Analyste et contributeur chez DayTrader Canada.

Sources:

https://www.investopedia.com/terms/v/vix.asp

http://www.cboe.com/micro/vix/vixwhite.pdf

https://www.investopedia.com/articles/optioninvestor/03/091003.asp