Par Olivier Gélinas, Analyste Financier, Contributeur pour DayTrader Canada

Le 9 novembre 2021 a marqué l’entrée en Bourse de Rivian Automotive Inc. sur le NASDAQ sous le ticker RIVN. Le fabriquant de véhicule électrique rejoint les rangs de Tesla (NASDAQ :TSLA), General Motors Co (NYSE :GM) et Lucid Motors (NASDAQ :LCID) parmi les grandes capitalisations des manufacturiers automobiles. Mais pourquoi Rivian fait-il les manchettes ? Et bien, son premier appel public à l’épargne (ou IPO en anglais) a grimpé au sommet des évaluations boursières de 2021. Le tout est certes très impressionnant, toutefois, sur quoi se base ces évaluations alors que l’entreprise ne présente aucun profit à ce jour et commence à peine la livraison de leurs premiers véhicules.

Commençons par le commencement; que fait réellement Rivian Automotive. Rivian se spécialise dans la conception et la fabrication de véhicules 100% électriques. La mission de l’organisation a pour épicentre de préserver l’environnement sans pour autant se priver de déplacements. Elle s’est d’ailleurs commise à publier des rapports ESG (Environnemental, Social et Gouvernance) sur leur empreinte ainsi que celle de leurs fournisseurs en 2022. Le jeune fabricant automobile utilise également des plastiques de sources recyclées, certains mêmes venant de ceux ramassés dans nos océans. L’objectif de production de l’entreprise en 2021 est de produire 1,000 véhicules, de quoi prouver sa petite taille.

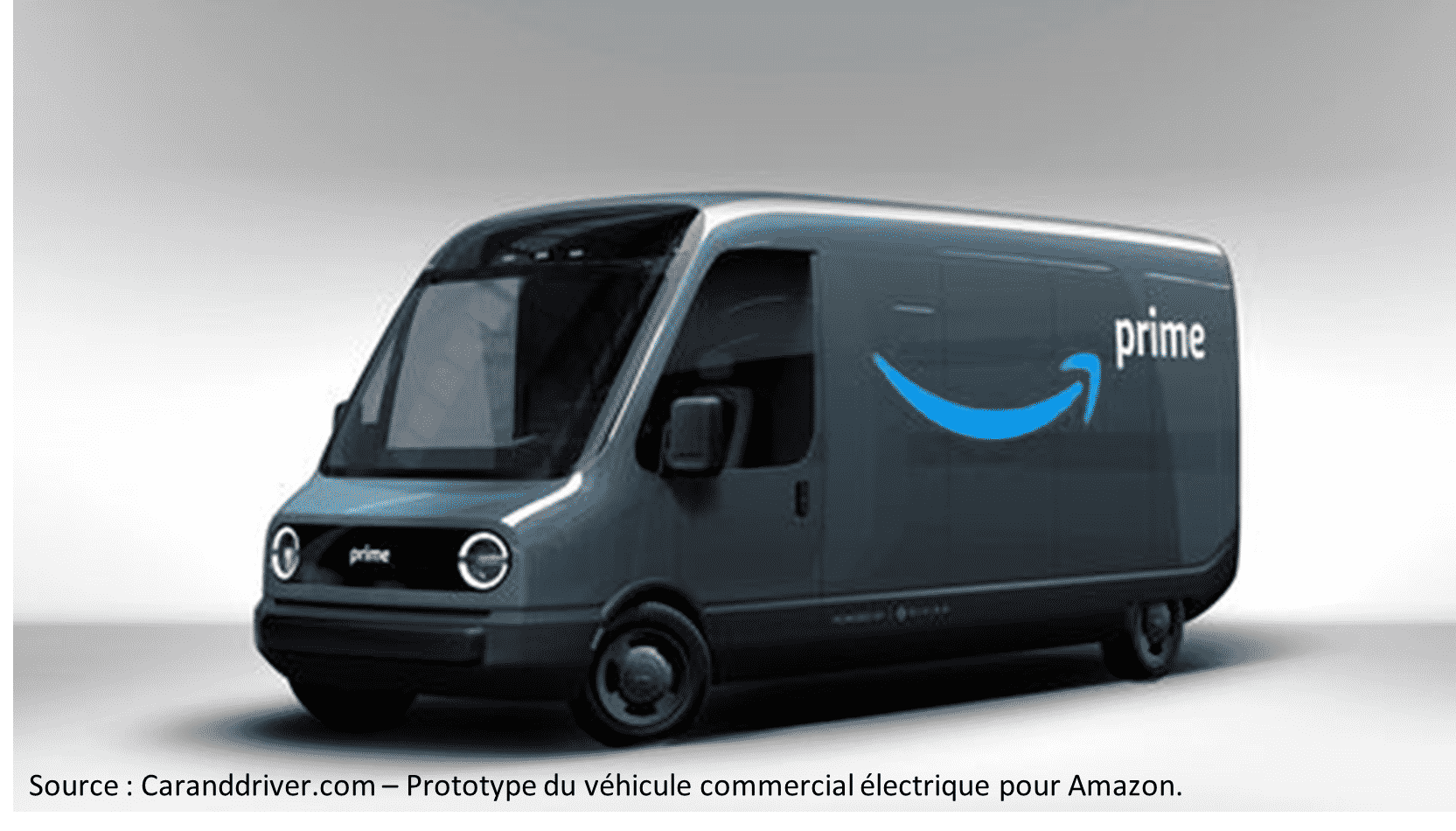

La flotte de véhicules offerte par Rivian Automotive suit les pas de l’entreprise bien connue, Tesla, et n’offre qu’une poignée de modèle. Le R1T est le modèle de type camionnette, qui vise le plus grand segment de véhicules nord-américains. La fiche technique du véhicule pointe vers une autonomie de 314 miles, ou 505km ainsi qu’une étiquette de prix de 67,500$ américains pour le modèle de base. Le R1S quant à lui se rattache au marché des VUS, l’autre segment de taille dans la vente d’automobiles. Ce VUS affiche une autonomie de 508km ainsi qu’un prix d’achat à 70,000$. Rivian offrira également un véhicule de type camionnette commerciale, dont Amazon (NASDAQ :AMZN) a déjà précommandé 100,000 unités, suivant son acquisition d’un intérêt de 20% dans Rivian.

| Source : Caranddriver.com – Prototype du véhicule commercial électrique pour Amazon. |

Vous avez bien lu, Amazon possède bien une part de 20% dans le fabricant de véhicules électriques, tout comme Ford Motors (NYSE :F) qui a investi près de 820 millions de dollars américains pour une position d’un peu plus de 5%. Ce genre de partenariat montre l’engouement des grandes sociétés existantes pour l’électrification de nos véhicules, mais pourquoi ne pas en faire une opportunité d’affaires également. Le prix d’entrée en Bourse indiqué par Rivian était initialement entre 57$ et 62$. La compagnie, voyant l’intérêt marqué des investisseurs, a ensuite remonté l’étiquette de prix à 78$ l’action. Ce faisant, Rivian aura offert 153 millions d’actions à 78$ l’unité, allant chercher 11.9 milliards de dollars. À titre d’exemple, cette levée de fonds est près de 53x plus élevée que celle dont Tesla avait bénéficié en 2010.

La performance du titre a rapidement répondu à l’engouement initial des investisseurs. L’action se transigeait à 100.73$ à la fermeture des marchés le 10 novembre dernier, un rendement de 29% si vous aviez acheté au prix d’entrée en Bourse. Sa progression ne s’est cependant pas arrêtée là. Le prix de l’action a été propulsé en moins de 5 jours à tout près de 150$ à la fermeture du 15 novembre pour enregistrer un rendement de 92%.

Malgré ce rendement surprenant, il demeure toutefois intrigant de voir comment Rivian se débrouillera face aux nombreux compétiteurs qui occupent l’espace des véhicules électriques actuellement, mais également ceux qui s’y joindront. Puisque nombreux acheteurs et investisseurs ont déjà en tête Tesla comme compétiteur direct, et ce n’est pas faux d’y croire avec l’annonce du Cybertruck à 40,000$, il y a cependant d’autres menaces qui plombent sur l’avenir de Rivian. Comme mentionné plus haut, Ford a déjà son œil sur le marché électrique. Le géant de l’automobile bifurquera de sa populaire ‘’F-Series’’ afin d’y faire les ‘’F-Lightning’’, une lignée entièrement électrique des camionnettes classées, depuis de nombreuses années, au premier rang de sa catégorie. Ce qui est d’autant plus source d’inquiétudes pour Rivian, est que cette nouvelle série affiche une autonomie de 482km, avec une étiquette de prix 30,000$ sous celle du R1T. Les précommandes affichent également 120,000 unités pour cette lignée qui est attendue pour 2022.

Ce que cet exercice nous illustre aujourd’hui est que l’avenir de nos véhicules semble être voué à l’électricité. Alors que nous voyons de nouveaux manufacturiers entrer la grande scène, ils côtoient maintenant les géants de l’industrie qui, eux aussi, ont mis temps, efforts et budget au travail ces dernières années. L’IPO récente de Rivian fait grimper son évaluation d’entreprise à près de 100 milliards, une bien grande évaluation pour une entreprise à production limitée. Cet intérêt précipité dans les véhicules à énergie renouvelable est toutefois accompagné de risques additionnels pour les investisseurs.

Si l’on se rappelle bien, Nikola Corporation (NASDAQ :NKLA), un producteur de camions à énergie alternative, a subi une dégringolade majeure à la mi-juin 2020 suite aux accusations portées envers le PDG et sa compagnie. Les charges de fraudes contre Trevor Milton, le fondateur, allèguent que la quasi-totalité des déclarations de la compagnie (et sur la compagnie) étaient fausses, faisant miroiter aux investisseurs un avenir beaucoup plus prolifique que ce qui était réalité. Le titre a chuté de 54% en 1 mois, et repose maintenant à 13.73$ l’action, très près de son prix d’inclusion en Bourse de 10$ après avoir fait l’objet d’une acquisition par une SPAC.

Il est vrai qu’il n’y a aucun investissement sans risque. Il est toutefois important de faire ses recherches avant de se lancer dans une compagnie à historique restreint. Il ne faut pas non plus s’empêcher de prendre une certaine exposition dans ces compagnies. La preuve que nous avons aujourd’hui est valorisée à 1 trilliard, se transige au-dessus de 1,000$ l’action alors qu’elle a commencée à 17$ et dirigée par l’un des hommes d’affaires les plus controversés qui soit, et ce, malgré son statut d’homme le plus riche au monde.

Sources :

https://www.forbes.com/advisor/investing/rivian-ipo/

https://rivian.com/our-company

L’auteur de ce billet déclare ne détenir aucune position dans les titres mentionnés ni avoir l’intention d’initier de positions dans les 72 prochaines heures. Cet article est une opinion et ne doit en aucun temps être considéré comme un conseil en investissement.

Le contenu de ce billet, les données financières et économiques incluant les cotes boursières ainsi que toutes analyses et interprétations de celles-ci sont fournies à titre d’information seulement et en aucun cas ne doivent être considérées comme étant une recommandation ou un conseil d’acheter, de vendre, de vendre à découvert ou poser tout autre acte envers toute valeur mobilière, tout instrument dérivé ou tout actif ou classe d’actif quelconque.

L’investissement autonome actif devrait être considéré comme une activité de nature spéculative qui peut comporter des risques importants pouvant entraîner des pertes significatives en capital. Un investisseur autonome actif se doit d’avoir une compréhension de sa tolérance au risque et de ses objectifs d’investissement avant de considérer l’investissement autonome actif comme activité.

DayTrader Canada et les membres de son équipe ainsi que les collaborateurs externes ne peuvent donner aucune garantie ni assurance que les transactions boursières effectuées par ses lecteurs ou clients seront profitables. De plus, les membres de l’équipe de DayTrader Canada, ses formateurs et les collaborateurs externes, ne donneront, en aucun cas durant des formations ou toutes autres activités, des recommandations d’achat ou de vente sur des instruments financiers en particulier.

DayTrader Canada, ses administrateurs, dirigeants, employés et mandataires ne seront aucunement responsables des dommages, pertes ou frais encourus à la suite de la mise en application des notions apprises dans ses formations et/ou de l’utilisation de ses services.