Qui est en lice pour gagner la guerre du « streaming »?

De nombreuses entreprises ont lancé un service de diffusion en continu, communément appelé streaming, au cours des dernières années, essayant de tirer parti du virage des médias numériques et de lancer les soi-disant « guerres du streaming ».

Après que Netflix soit passé d’une petite entreprise de location de DVD à une des marques les plus connues, plusieurs sociétés de médias, de Disney à Apple, ont vu une possibilité d’accroître leurs revenus par ces intéressants revenus récurrents.

Mais c’est en fait la pandémie inattendue de COVID-19 qui a solidifié la base du streaming numérique. En effet, les services d’abonnement ont connu une croissance impressionnante au cours de la dernière année. Même si l’on s’attendait à ce que de nombreux nouveaux services échouent en cours de route, les services d’abonnement aux différents médias ont connu une croissance et une adoption à grande échelle presque partout.

De ce fait, la plateforme remportant la palme avec plus de 200 millions d’abonnés dans le monde est Netflix (NASDAQ :NFLX) qui a capitalisé sur sa position de premier et principal nom du streaming vidéo. Bien que sa base de consommateurs en Amérique du Nord ait commencé à se stabiliser, la croissance de l’entreprise (plus de 190 pays) et de son contenu (plus de 70 films originaux prévus pour 2021) lui a fait passer plus de 50 millions d’abonnés devant ses concurrents les plus proches.

Ensuite, bien que n’œuvrant pas uniquement dans cette industrie, Amazon est sur la deuxième marche du podium des services de streaming vidéo le plus populaire avec 150 millions d’abonnés. Cependant, il est important de noter que les abonnements Prime Video sont inclus dans l’adhésion à Amazon Prime, qui a connu une croissance massive de son utilisation pendant la pandémie.

Enfin, en ce qui concerne la croissance la plus remarquable de tous est l’ascension rapide de Disney + (NYSE : DIS) aux échelons supérieurs des géants des services de streaming. En effet, malgré le lancement de Disney + à la fin de 2019 avec une bibliothèque de contenu quelque peu limité (une seule série originale avec un épisode au lancement), il a rapidement explosé à la fois en termes de contenu et de base d’abonnés. Avec près de 95 millions d’abonnés, il a accumulé plus d’abonnés en un peu plus d’un an que Disney le prévoyait d’ici 2024.

De plus, il y a également HBO Max qui devrait commencer à se lancer à l’international en juin 2021 et ViacomCBS a renommé et étendu CBS All Access en Paramount +.

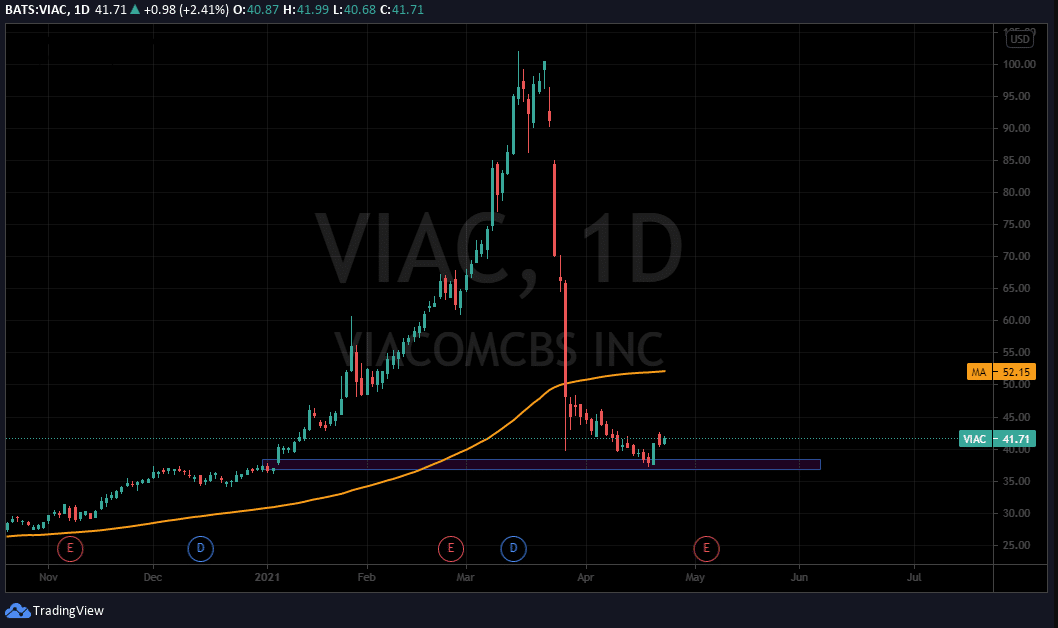

En somme, ce qui sera en mesure de différencier les chefs de file des autres sera la croissance internationale. D’un point de vue graphique, il sera important de surveiller les rebonds principalement ViacomCBS (NASDAQ : VIAC).

Comment investir en bourse : 3 erreurs à éviter

Dans un premier temps, la première erreur de l’investisseur qui débute est de ne pas avoir les connaissances suffisantes et les bons outils. Ainsi, nombreux investisseurs débutent en s’ouvrant un compte de courtage auprès de leur institution financière, ayant dans l’idée de faire de l’argent facile en Bourse. C’est à partir de ce moment même que l’investisseur fait une erreur. En effet, tout d’abord, il n’y a rien de facile avec l’investissement boursier. En effet, l’avènement de l’internet a beaucoup facilité l’accès aux marchés boursier, cependant il n’est pas devenu plus facile d’investir. La nuance est très importante. De ce fait, c’est pourquoi il est extrêmement difficile de rester profitable de façon constante pour un investisseur novice. De là l’importance de suivre une formation de qualité qui sera en mesure de fournir à l’investisseur les connaissances ainsi que les outils nécessaires à sa réussite. En ce qui concerne les formations les plus adaptées aux besoins d’un investisseur, je vous invite à consulter ce billet : Formation en bourse: quel programme suivre pour accomplir vos résolutions financières ?

Dans un second temps, plusieurs investisseurs débutants cherchent le titre leur permettant de doubler, voire tripler leur capital rapidement. Puisque ce genre de titres est assez rare et que plusieurs investisseurs débutants n’ont pas les connaissances nécessaires pour les trouver, la majorité se trompe et perd beaucoup d’argent. Ainsi, lorsque l’on investit, il est important de se concentrer sur les rendements produits, avant les montants réalisés. Par exemple, dans le cas où un négociant investit 1000$ et produit 200$ de rendement à la fin de l’année, cela représente tout de même 20%, ce qui est excellent. Autrement dit, il est fondamental de se concentrer sur le rendement produit en termes de pourcentage, plutôt que le montant réalisé. En résumé, le succès en bourse est directement relié à la persévérance, ou l’addition de petits gains, qui après plusieurs années représentent des gains substantiels.

Finalement, la volonté première d’un investisseur devrait être la préservation de son capital. Ainsi, l’un des éléments les plus importants en Bourse est l’allocation de capitale par position. Ainsi, l’allocation du capital dépend de l’expérience de l’investisseur ainsi que de son capital. Enfin, un négociant débutant commencera avec une ou deux positions, tandis qu’un négociant expérimenté pourra initier et gérer un plus grand nombre de positions simultanément. De plus, tel que présenté dans le tableau ci-dessous, l’allocation en capitale variera selon le capital du négociant :

| Capital dédié (sans marge) | Min. % suggéré par position | Max. % suggéré par position | FNB indiciel Min. % suggéré par position | FNB indiciel Max. % suggéré par position |

| 10 000 $ | 30 % | 50 % | 40% | 60% |

| 25 000 $ | 25 % | 40 % | 32.5 % | 50 % |

| 50 000 $ | 15 % | 30 % | 22.5 % | 35 % |

| 100 000 $ | 10 % | 20 % | 15 % | 25 % |

| 250 000 $ | 5 % | 15 % | 10 % | 20 % |

| 1 000 000 $ | 5 % | 10 % | 10 % | 15 % |

En somme, avec de la persévérance, les bonnes connaissances et les bons outils, investir est une activité extrêmement enrichissante et passionnante.

Capsule : les triangles

La technique détaillée aujourd’hui s’applique autant au SwingTrading qu’au Daytrading. Il s’agit de transiger à l’aide de figure chartiste, plus particulièrement les triangles. Ainsi, les figures chartistes sont des configurations techniques sur le graphique reliant des chandelles entre elles, créant des figures plus ou moins géométriques. Essentiellement, une figure est validée lorsque les lignes créées par cette figure géométrique est franchi, accompagné la grande majorité du temps de volumes importants. L’utilité des figures chartiste est qu’elles permettent de prédire l’évolution du cours d’un titre, et du même coup, en tirer des signaux d’achat ou de vente et des cibles de pertes et de profit. Enfin, l’entièreté des figures est liée aux probabilités.

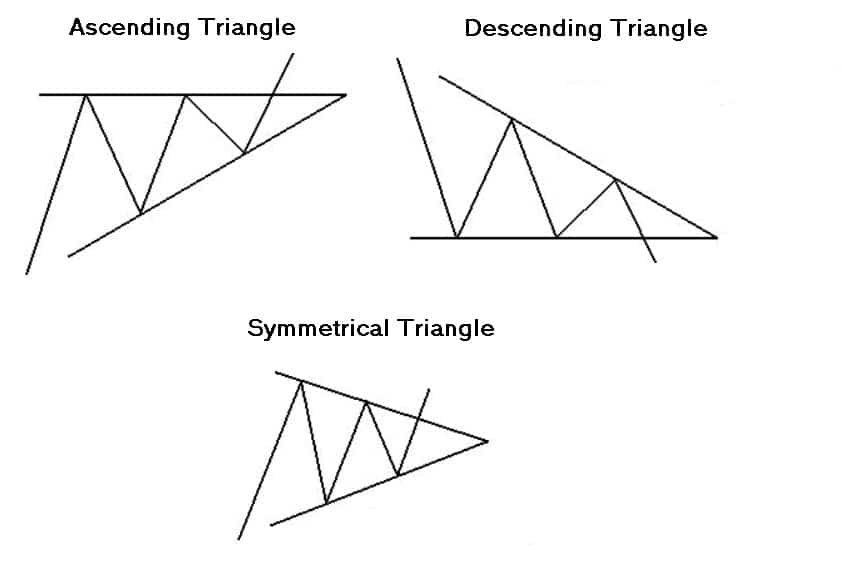

Maintenant, pourquoi le triangle plus particulièrement? En tant que négociant actif, et par mon expérience, c’est la figure que je préfère puisqu’il s’agit de celle qui fonctionne le mieux dans mon cas. D’un point de vue purement technique, il existe 3 sortes de triangles. Le triangle symétrique, le triangle ascendant et le triangle descendant, tout trois représentés ci-dessous.

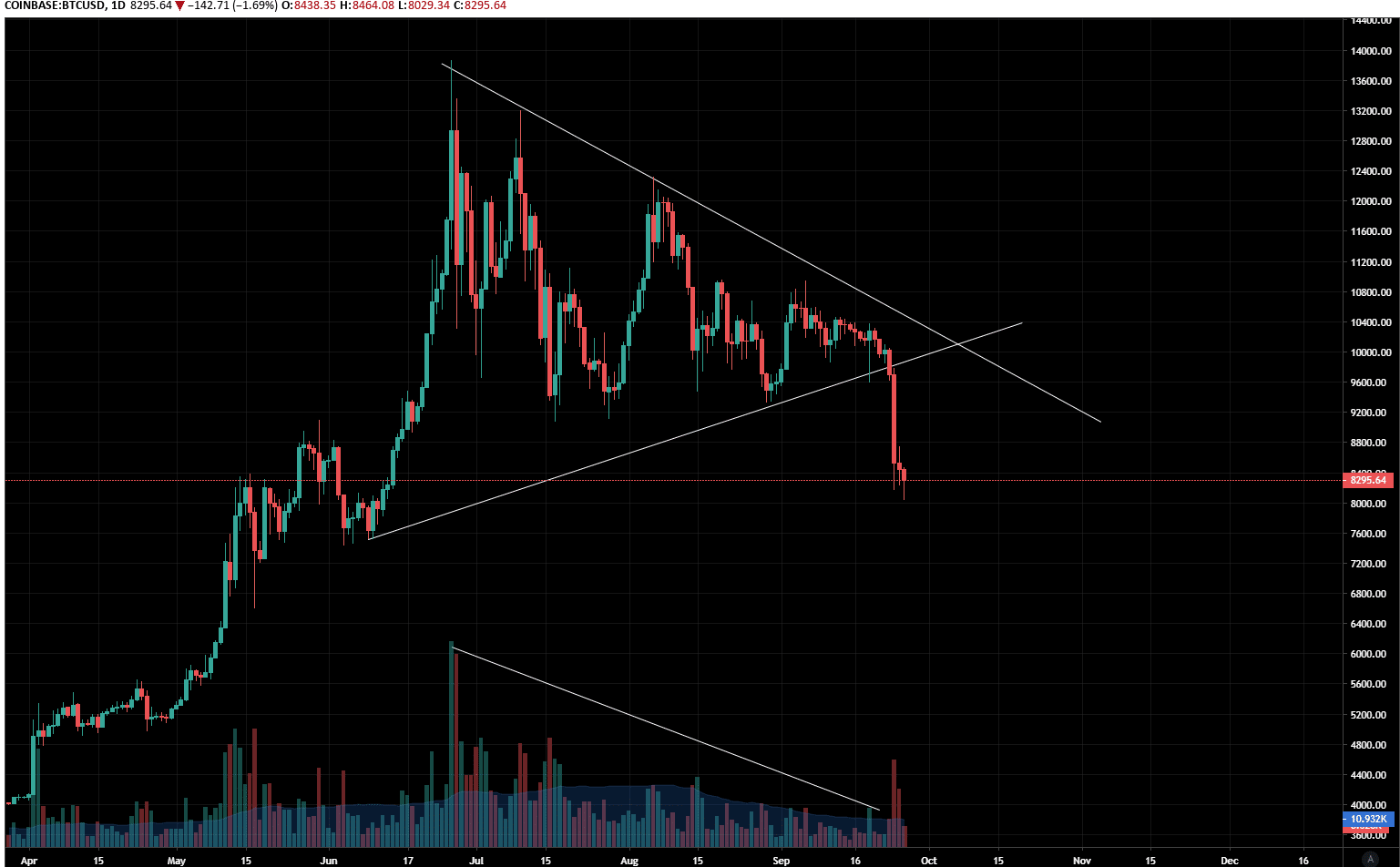

Pour bien transiger les formes à l’étude aujourd’hui, il est nécessaire de respecter certaines règles. Dans un premier temps, tel que démontré ci-dessous dans le cas du triangle symétrique sur le bitcoin en jours, on doit voir une baisse de volume qui débute à la base, puis une explosion des volumes lorsque l’un des deux côtés du triangle est brisé. Enfin, le prix cible pour chacun des triangles représente l’amplitude de base du triangle appliquée à partir du moment que le triangle est percé. Par exemple, dans le cas illustré ci-dessous, l’amplitude du triangle est calculée en soustrayant le prix du bitcoin à la base du triangle (8295USD) au sommet du triangle (environ 13600USD), ce qui nous donne une amplitude d’environ 5305USD. La théorie suppose donc que, suite au bris du triangle à la baisse, on devrait s’attendre à ce que le prix chute de 5305USD.

Ensuite, dans le cas ou on souhaite prendre position sur cedit triangle symétrique en jours, il est fondamental d’attendre au moins deux fermetures, pour prendre dans ce cas-ci, une position de vente à découvert. Aussi, il est très important de savoir qu’un repli sur tout type de triangle est fréquent, alors il ne faut pas être surpris si cela se produit. Malgré toutes ces considérations, son taux de succès est de 69.75%[2], faisant du triangle symétrique une figure très performante.

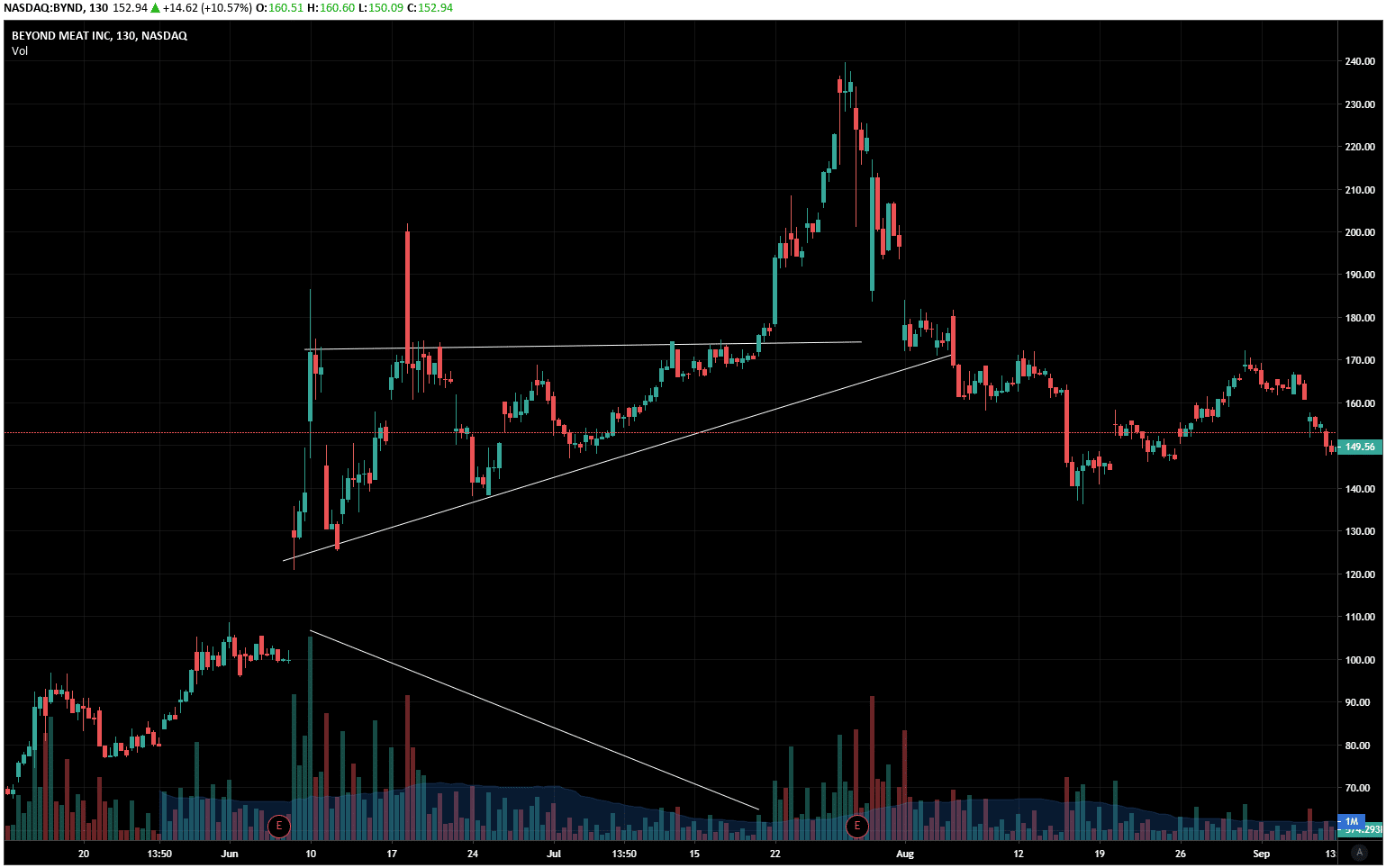

Pour le triangle descendant, les mêmes règles que le triangle symétrique s’applique, à l’exception que, bien que non recommandé, il est plus « sécuritaire » de « prédire » la direction future, puisque la figure est directionnelle. Le taux de succès pour cette figure est de 67%[3] et est représenté par l’atteinte de son prix cible.

Finalement, le triangle ascendant fonctionne également de la même façon que le triangle descendant, mais vers le haut. Le taux de succès pour cette figure est de 89%[4] et est représenté par l’atteinte de son prix cible.

Bref, le triangle est une figure très puissante à exploiter dans son trading. Alors, je vous encourage fortement à vous exercer à en repérer. Un bon truc serait d’éplucher tous les titres du S&P500 un par un, pour se faire un œil. Bon trading!

Par Nicolas Gauthier, B.A.A. profil Finance, Analyste et contributeur chez DayTrader Canada

Sources:

[1] https://www.investopedia.com/terms/t/triangle.asp

[2] La plupart des statistiques proviennent d’analyses réalisées sur 500 titres, sur une période de 5 ans (1991-1996), une période généralement à tendance haussière pour le S&P500. En conséquence, certains ajustements pourraient être nécessaires par rapport aux marchés actuels.

[3] Selon le manuel de formation Actions Négociateurs & Investisseurs Actifs de Daytrader Canada

[4] Selon le manuel de formation Actions Négociateurs & Investisseurs Actifs de Daytrader Canada

https://www.visualcapitalist.com/which-streaming-service-has-the-most-subscriptions/

Avis et déclaration:

L’auteur de ce billet déclare ne détenir aucune position dans les titres mentionnés et de ne pas avoir l’intention d’initier une position dans les 72 prochaines heures. Cet article est une opinion et ne doit en aucun temps être considéré comme un conseil en investissement.

Le contenu de ce billet, les données financières et économiques incluant les cotes boursières ainsi que toutes analyses et interprétations de celles-ci sont fournies à titre d’information seulement et en aucun cas ne doivent être considérées comme étant une recommandation ou un conseil d’acheter, de vendre, de vendre à découvert ou poser tout autre acte envers toute valeur mobilière, tout instrument dérivé ou tout actif ou classe d’actif quelconque.

L’investissement autonome actif devrait être considéré comme une activité de nature spéculative qui de par cette nature peut comporter des risques importants pouvant entraîner des pertes significatives en capital. Un investisseur autonome actif se doit d’avoir une compréhension de sa tolérance au risque et de ses objectifs d’investissement avant de considérer l’investissement autonome actif comme activité.

DayTrader Canada et les membres de son équipe ainsi que les collaborateurs externes ne peuvent donner aucune garantie ni assurance que les transactions boursières effectuées par ses lecteurs ou clients seront profitables. De plus, les membres de l’équipe de DayTrader Canada, ses formateurs et les collaborateurs externes, ne donneront, en aucun cas durant des formations ou toutes autres activités, des recommandations d’achat ou de vente sur des instruments financiers en particulier.

DayTrader Canada, ses administrateurs, dirigeants, employés et mandataires ne seront aucunement responsables des dommages, pertes ou frais encourus à la suite de la mise en application des notions apprises dans ses formations et/ou de l’utilisation de ses services.