Par Olivier Gélinas, Analyste Financier, Contributeur pour DayTrader Canada

Lors des résultats du premier trimestre, certaines compagnies avaient commencé à mettre la table pour un ralentissement de leurs activités face au stade de l’économie. Le déroulement de ce ralentissement, quoique peu surprenant, a tout de même donné raison à ces derniers. Alphabet (Nasdaq : GOOGL), avait rapporté un ralentissement dans les revenues de publicité. Amazon (Nasdaq : AMZN) avait quant à eux, enregistré une perte de 3.8 milliards au 1er trimestre de 2022, une première perte depuis 2015. Alors que les résultats de mi-année sont maintenant à nos portes, les premiers à dévoiler leurs résultats semblent plutôt servir de cobayes au marché.

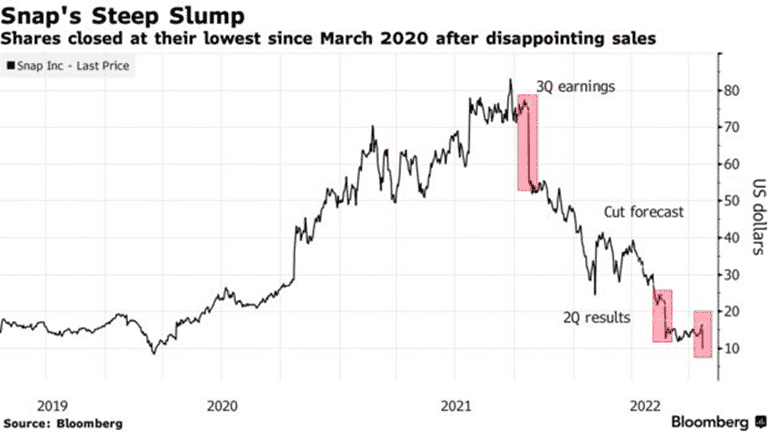

La semaine dernière, Snap inc. (NYSE :SNAP) dévoilait ses résultats au grand public. Il s’agit d’un premier son de cloche plutôt inquiétant pour les grandes compagnies de tech. La compagnie n’est pas parvenue à atteindre les consensus des analystes. Des revenus de 1.11 milliards versus le 1.14 attendu et une perte nette de 360 millions, soit 0.22$ par action sur une base diluée. Les revenus, tout de même 38% plus élevé que l’an dernier à pareille date, ont été affectés par le niveau plus faible qu’anticipé de publicité. La direction n’a donné aucune prévision financière pour le prochain trimestre, par prudence mais également afin de ne pas encourager la spéculation sur les prochains résultats.

Le titre de Snap aura chuté rapidement suite à cette annonce. Une dégringolade de près de 40%, le rendant à son niveau le plus bas depuis le début de la pandémie de mars 2020. Ces mauvais résultats auront pris feu comme une traînée de poudre. Au total, près de 130 milliards de dollars ont été effacé des capitalisations boursières des grandes compagnies de technologies. Snap accumule maintenant plusieurs mauvaises apparitions au marché ces derniers mois, et les analystes deviennent beaucoup plus frileux aux mauvaises nouvelles, spécialement lorsque la majorité des joueurs dans cette catégorie exploitent tous les mêmes créneaux de revenus.

Un autre drapeau rouge a été levé cette semaine par le géant américain Walmart (NYSE :WMT). Une révision de ses prévisions financières pour l’année, visant notamment des marges d’exploitation de 4.2% en Q2 de 3.8 % en Q3 et 3.9% en Q4. Les baisses viennent notamment des prix élevés pour le transport de la marchandise et de l’inflation à plus de 10% au niveau de la nourriture. Walmart ayant fait des commandes beaucoup plus élevées afin de tempérer la crise d’approvisionnement, se retrouve aujourd’hui avec des entrepôts pleins à craquer et des consommateurs ayant de moins en moins de latitude sur leurs dépenses discrétionnaires. Le titre de Walmart répondra presque immédiatement à l’annonce et finira la journée dans le rouge, avec un recul de 7.64%.

Les annonces de résultats d’Alphabet et de Microsoft (Nasdaq :MSFT) ce mardi ont tous deux manqués les pronostics des analystes. Toutefois, leurs titres ont rebondi devant des attentes beaucoup plus basses. Comme quoi des résultats moins décevants qu’anticipé sont également une forme de bonnes nouvelles.

De notre côté de la frontière, Shopify (TSX : SHOP) annonçait le renvoi d’environ 10% de son effectif, citant le ralentissement important enregistré dans la demande de leurs plateformes de e-commerce. Le mémo du CEO de Shopify, Tobi Lütke, par rapport au remaniement fait notamment référence aux plans stratégiques adoptés qui pointaient vers un changement radical des habitudes des marchants face au commerce en ligne. Non seulement cette vision ne s’est pas réalisée, elle place aujourd’hui la compagnie dans une situation délicate qui doit maintenant couper environ 1000 postes. Une baisse de 13.60% a été enregistrée ce mardi avec l’annonce de ces coupures. Shopify n’est cependant pas le seul à devoir remanier ses effectifs :

- Apple (Nasdaq :AAPL) planifie réduire grandement la cadence de ses embauches en 2022-2023;

- Coinbase Global (Nasdaq :COIN) a coupé de 18% ses effectifs en juin en préparation à une économie difficile;

- Lyft inc (Nasdaq : LYFT) a freiné ses embauches plus tôt cette année;

- Netflix (Nasdaq :NFLX) a coupé 150 postes en mai dernier et 300 le mois suivant.

Le mot d’ordre semble être clair auprès des compagnies ayant connues une croissance rapide découlant de la pandémie – réduire ses dépenses rapidement.

Dans un environnement inflationniste et de taux directeur qui ne semblent vouloir qu’augmenter, quelques titres ont récemment enregistrer une performance positive versus le reste du marché. Alors que Walmart mettait en garde les marchés sur les items à étiquette de prix plus élevée, l’opposé est aussi vrai. Le titre de Coca-Cola (NYSE :KO) a reçu davantage d’attention ce mardi alors que la compagnie dévoilait non seulement des revenus 7% plus élevé qu’attendu, mais également des prévisions révisées à la hausse. La croissance dite organique des revenus est attendue entre 12 et 13%, versus le 7-8% initial. La compagnie a clairement indiqué que la hausse de prix de ses breuvages et grignotines étaient inévitables dans l’environnement actuel et qu’un retour des consommateurs dans leur créneau « hors-de-la maison » avait été très positif sur leurs résultats. Le titre finissait la journée de mardi 1.60% plus élevé qu’à l’ouverture.

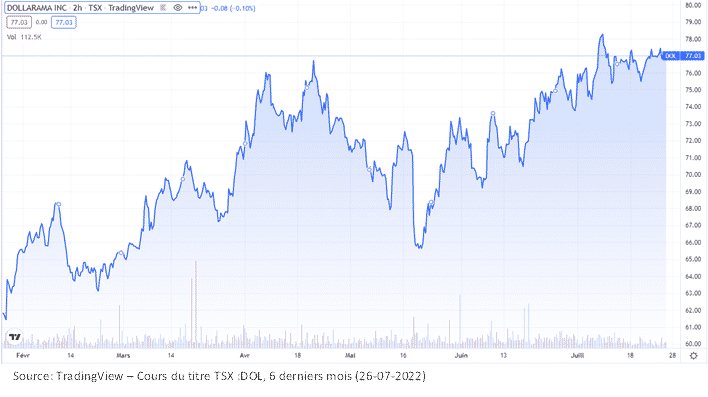

Dans la même catégorie de gagnants, nous y retrouvons Dollarama (TSX :DOL). N’ayant nul besoin de présentation, Dollarama est depuis très longtemps un titre catégorisé comme « contre-cyclique », soit offrant une performance stable ou en légère décroissance alors que le reste du marché performe, et une bonne performance alors que ces derniers peinent à présenter des résultats satisfaisants. Le titre de Dollarama affiche une croissance de près de 25% lors des 6 derniers mois. Cette augmentation n’a rien de surprenant considérant que plusieurs articles comparables aux inventaires d’Amazon ou de Walmart y sont vendus à des prix inférieurs. Aussi incroyable soit-il, Dollarama n’a lancé son magasin en ligne qu’au début de 2019, juste à temps pour la pandémie et les achats de masse en ligne.

Reste à voir si l’annonce de la Fed ce mercredi d’augmenter les taux de 0.75% aura pour effet d’accélérer la tendance actuelle ou encore d’en créer de nouvelles, qui pourraient avoir des répercussions plus dramatiques.

Sources :

https://financialpost.com/pmn/business-pmn/futures-fall-after-walmart-warning-spooks-retail-stocks

https://www.barrons.com/articles/fed-interest-rate-hike-meeting-stock-market-51658780461

https://www.cnbc.com/2022/07/26/coca-cola-ko-q2-2022-earnings-.html

L’auteur de ce billet déclare ne détenir aucune position dans les titres mentionnés ni avoir l’intention d’initier de positions dans les 72 prochaines heures. Cet article est une opinion et ne doit en aucun temps être considéré comme un conseil en investissement.

Le contenu de ce billet, les données financières et économiques incluant les cotes boursières ainsi que toutes analyses et interprétations de celles-ci sont fournies à titre d’information seulement et en aucun cas ne doivent être considérées comme étant une recommandation ou un conseil d’acheter, de vendre, de vendre à découvert ou poser tout autre acte envers toute valeur mobilière, tout instrument dérivé ou tout actif ou classe d’actif quelconque.

L’investissement autonome actif devrait être considéré comme une activité de nature spéculative qui peut comporter des risques importants pouvant entraîner des pertes significatives en capital. Un investisseur autonome actif se doit d’avoir une compréhension de sa tolérance au risque et de ses objectifs d’investissement avant de considérer l’investissement autonome actif comme activité.

DayTrader Canada et les membres de son équipe ainsi que les collaborateurs externes ne peuvent donner aucune garantie ni assurance que les transactions boursières effectuées par ses lecteurs ou clients seront profitables. De plus, les membres de l’équipe de DayTrader Canada, ses formateurs et les collaborateurs externes, ne donneront, en aucun cas durant des formations ou toutes autres activités, des recommandations d’achat ou de vente sur des instruments financiers en particulier. DayTrader Canada, ses administrateurs, dirigeants, employés et mandataires ne seront aucunement responsables des dommages, pertes ou frais encourus à la suite de la mise en application des notions apprises dans ses formations et/ou de l’utilisation de ses services.