La Réserve fédérale américaine a récemment dévoilé ses intentions en matière de politique monétaire, déclenchant des réactions significatives sur les marchés financiers. Examinons de plus près ces développements majeurs et les implications qu’ils pourraient avoir sur l’économie mondiale.

Le Pivot Dovish de la Fed

La décision de la Réserve fédérale de maintenir son taux directeur inchangé pour la troisième fois consécutive n’a pas été une surprise. Cependant, le langage de la déclaration a évolué, signalant une possible pause dans le cycle de resserrement. Les membres du comité ont indiqué qu’ils anticipent désormais plus de baisses de taux l’année prochaine que prévu initialement, adoptant ainsi une posture plus accommodante. Cette annonce a été interprétée comme un signe que la Fed pourrait privilégier un atterrissage en douceur de l’économie.

Pour ceux et celles moins familiers avec l’expression « Dovish Pivot », il s’agit d’un terme utilisé dans le contexte de la politique monétaire, en particulier pour décrire un changement dans une banque centrale vers une position plus accommodante ou moins restrictive. Les termes « dovish » (colombe) et « hawkish » (faucon) sont couramment utilisés pour caractériser les attitudes des banques centrales à l’égard de la politique monétaire.

Dovish : une politique monétaire dovish se caractérise par une approche plus souple, souvent marquée par des taux d’intérêt bas ou en baisse. Cela indique généralement que la banque centrale est disposée à tolérer une inflation plus élevée pour stimuler la croissance économique et l’emploi.

Pivot : le terme « pivot » signifie un changement de direction ou de position. Dans le contexte de la politique monétaire, un « pivot dovish » indiquerait un changement de la banque centrale vers une position plus accommodante après avoir adopté une posture plus stricte ou hawkish précédemment.

Ainsi, un « Dovish Pivot » suggère que la banque centrale, qui aurait pu adopter des mesures plus restrictives, se tourne donc vers des politiques plus accommodantes. Par exemple en réduisant les taux d’intérêt ou, comme dans le cas présent, en signalant une disposition à le faire. Ce changement peut être influencé par des facteurs tels que des préoccupations économiques, des données d’inflation, ou des évolutions du marché du travail.

Le Rallye des Marchés Déclenché par la Fed

Les marchés ont fortement réagi à l’annonce de la Réserve fédérale, avec une hausse des actions et une baisse des rendements des obligations. L’indice Nasdaq, le S&P 500 et le Dow Jones ont tous enregistré des gains après la déclaration de la Fed. Cette réaction positive s’explique en partie par la perspective de réductions de taux en 2024, tel qu’indiqué dans le « dot plot » et les commentaires du président Powell. Cependant, les marchés semblent être plus agressifs dans leurs anticipations de baisses de taux que ce que la Fed a suggéré.

Flambée des Contrats à terme : Les Marchés Applaudissent les Signaux de la Fed

Après les signaux de la Réserve fédérale indiquant des baisses de taux à venir, les contrats à terme des indices boursiers américains ont enregistré des gains notables jeudi. La Fed, laissant les taux inchangés mercredi, a suggéré que le resserrement monétaire historique touchait à sa fin, avec des discussions sur des réductions de coûts d’emprunt à l’horizon.

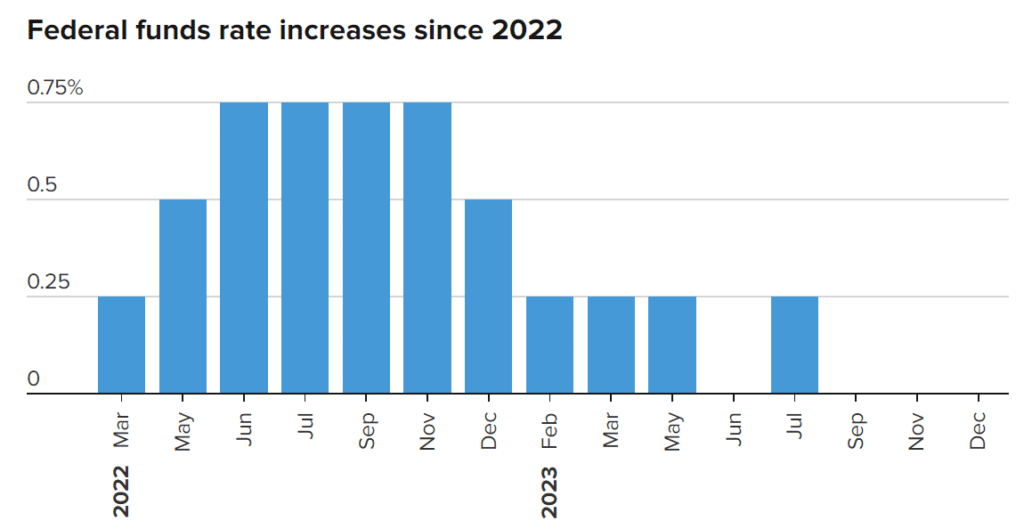

La Réserve fédérale avait relevé son taux de 525 points de base depuis mars 2022 pour contrer une inflation décennale. Mercredi, 17 des 19 responsables de la Fed ont projeté une baisse du taux d’ici fin 2024, provoquant un rallye boursier et propulsant le Dow Jones à un nouveau sommet.

Source: Federal Reserve Bank of New York

« Les pressions à la baisse persistantes sur l’inflation ont donné à la Fed une certaine latitude. De plus, des signes indiquent que les hausses de taux ont un effet assouplissant sur le marché du travail », a déclaré Emin Hajiyev, économiste principal chez Insight Investment.

Les marchés monétaires estiment désormais à 88,6 % la probabilité d’au moins une baisse de taux de 25 points de base en mars 2024, contre environ 50 % avant la décision. Les rendements des obligations du Trésor ont également baissé, soutenant les actions. Les géants tels qu’Alphabet, Tesla et Nvidia ont enregistré des gains avant l’ouverture du marché.

À 7 h 01, les contrats à terme sur le Dow Jones étaient en hausse de 93 points, soit 0,25 %, les contrats à terme sur le S&P 500 en hausse de 12,75 points, soit 0,27 %, et les contrats à terme sur le Nasdaq 100 en hausse de 59,5 points, soit 0,35 %.

Parmi les mouvements notables en préouverture des marchés, Adobe a perdu 4,5 % après des prévisions de revenus inférieures aux estimations, tandis que Moderna a progressé de 6,1 % avec des résultats positifs pour un vaccin expérimental contre le cancer. Occidental Petroleum a ajouté 2,0 % après un investissement majeur de Berkshire Hathaway, tandis que Foot Locker a gagné 3,6 % suite à une mise à niveau de Piper Sandler.

Analyse des Implications Économiques

Au-delà des réactions immédiates des marchés, il est crucial d’analyser les implications économiques à plus long terme. Les perspectives de croissance économique, l’impact sur l’emploi et le marché du travail, les tendances de l’inflation, et les réactions internationales aux politiques de la Fed sont autant d’aspects à considérer. Les investisseurs devraient également surveiller de près les projections sectorielles, car différents secteurs réagissent de manière distincte aux changements de politique monétaire.

En conclusion, la Réserve fédérale joue un rôle crucial dans la navigation des défis économiques actuels. Les investisseurs doivent demeurer attentifs aux évolutions, ajuster leurs stratégies en conséquence, et reconnaître que l’économie mondiale est en constante évolution, avec des implications potentielles sur divers secteurs et marchés. La transparence et les commentaires de la Fed continueront d’être des points de référence essentiels pour les investisseurs cherchant à comprendre les orientations futures de la politique monétaire.

Sources:

https://seekingalpha.com/news/4046089-federal-reserve-keeps-rate-unchanged-again

https://www.ft.com/content/ff1f4787-57fb-4187-a215-5a32c55deeed

https://www.cnbc.com/2023/12/13/fed-interest-rate-decision-december-2023.html

https://ca.finance.yahoo.com/news/futures-rise-feds-dovish-pivot-111346976.htm

L’auteur de ce billet déclare ne détenir aucune position dans les titres mentionnés, et n’a aucune intention d’initier des positions dans les 72 prochaines heures. Cet article est une opinion et ne doit en aucun temps être considéré comme un conseil en investissement.

Le contenu de ce billet, les données financières et économiques incluant les cotes boursières ainsi que toutes analyses et interprétations de celles-ci sont fournies à titre d’information seulement et en aucun cas ne doivent être considérées comme étant une recommandation ou un conseil d’acheter, de vendre, de vendre à découvert ou poser tout autre acte envers toute valeur mobilière, tout instrument dérivé ou tout actif ou classe d’actif quelconque.

L’investissement autonome actif devrait être considéré comme une activité de nature spéculative qui peut comporter des risques importants pouvant entraîner des pertes significatives en capital. Un investisseur autonome actif se doit d’avoir une compréhension de sa tolérance au risque et de ses objectifs d’investissement avant de considérer l’investissement autonome actif comme activité.

DayTrader Canada et les membres de son équipe ainsi que les collaborateurs externes ne peuvent donner aucune garantie ni assurance que les transactions boursières effectuées par ses lecteurs ou clients seront profitables. De plus, les membres de l’équipe de DayTrader Canada, ses formateurs et les collaborateurs externes, ne donneront, en aucun cas durant des formations ou toutes autres activités, des recommandations d’achat ou de vente sur des instruments financiers en particulier.

DayTrader Canada, ses administrateurs, dirigeants, employés et mandataires ne seront aucunement responsables des dommages, pertes ou frais encourus à la suite de la mise en application des notions apprises dans ses formations et/ou de l’utilisation de ses services.