Par Olivier Gélinas, Analyste Financier, Contributeur pour DayTrader Canada

La pandémie a bien entendu amené son lot de tracas sur les marchés et les investisseurs dans les deux dernières années. Les biens discrétionnaires, le divertissement, l’aviation et, bien sûr, l’immobilier, ont tous été des secteurs lourdement affectés. À moins d’avoir d’importantes liquidités disponibles aux fins d’investissements, il est fort à parier que l’exposition de votre portefeuille à l’immobilier se fait à travers REITs (Real Estate Investment Trusts) ou encore de FNB (Fonds négociés en Bourse). Le secteur immobilier, qu’il soit commercial, industriel, résidentiel ou encore médical a été, pendant de longues années, vu comme un secteur conservant grandement sa valeur en plus de voir ses prix relativement stables en plus d’offrir un revenu mensuel. La nouvelle réalité du travail à la maison est entrée dans ce créneau tel un boulet de démolition.

Il ne s’agit plus d’une surprise pour personne, plusieurs édifices à bureaux sont complètement vides. Les quelques-uns qui ne sont pas vides, ne sont remplis qu’à un quart de leur capacité maximale, soit par mesure de distanciation, ou simplement par politique corporative interne. Même son de cloche au niveau commercial. Il a été facile de voir dans les derniers mois le nombre de locaux vides dans les centres commerciaux, avec les vagues de faillites. Au niveau industriel, il s’agit parfois d’une production mise au ralentie, résultat d’une réduction de main-d’œuvre. Ces deux derniers types de REITs ont généralement connu des déclins majeurs avec la pandémie. De l’autre côté, les REITs à vocation médicale et résidentielle ont connu des résultats mitigés. Quoi qu’il en soit, les revenus de REITs ont drastiquement chuté et, par le fait même, les distributions de ceux-ci.

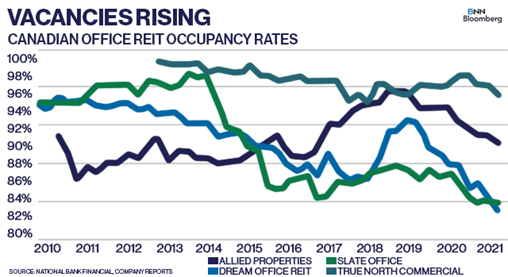

Le taux d’occupation des bureaux de nos REITs canadiens sont à la baisse depuis leurs beaux jours. Celui s’en tirant le mieux, selon le rapport de la Financière Banque Nationale, serait True North Commercial (TSX : TNT.UN). Le taux d’occupation en 2020 frôlait le 98%, alors qu’il se trouve maintenant à 96%. Son titre boursier est passé d’un sommet de 8.12$ l’unité au début 2020, avant de dégringoler de 45% en deux semaines. Du côté opposé, la performance la plus douloureuse s’affiche avec Dream Office REIT (TSX : D.UN). Le taux d’occupation prépandémie avoisinait les 88%, alors que 2021 affichait 83%. L’unité est passée de 36.24$ avant de reculer à 18.58$. Après avoir effacé 49% de sa valeur, le titre peine toujours à s’en remettre aujourd’hui, atteignant à peine les 25$ lors du 17 janvier 2021.

Les différences majeures entre ces 2 véhicules se trouvent au niveau des propriétés détenues. Dream Office possède des centaines de propriétés réparties au Canada, aux États-Unis et en Europe. True North Commercial se concentre uniquement au Canada et de nombreuses propriétés sont louées à des institutions financières, différents paliers gouvernementaux et de grandes entreprises bien connues. La qualité des portefeuilles immobiliers est un avantage bien réel lorsque l’économie globale en prend un coup.

Le taux d’occupation est un indicateur clé pour ces véhicules d’investissement spécifiques puisqu’ils dictent non seulement le niveau de revenu, mais également les distributions versées aux investisseurs. La règle de base pour ces véhicules est de distribuer 90% de leur revenu imposable dans une année financière. Ce faisant, le statut de l’entreprise est considéré comme un « pass-through », lui accordant une immunité au niveau foncier. C’est également pour cette raison que les distributions (plutôt que dividendes) sont souvent sujettes à un traitement fiscal différent et se voient accorder un relevé d’impôt en fin d’année. Les actifs financiers d’un REIT doivent également être à 75% investis en immobilier et posséder au moins 100 actionnaires.

Les REITs offrent toutefois une diversification instantanée pour ses investisseurs, argument largement retenu par tous en tant économique difficile. Les revenus de location provenant de plusieurs secteurs de l’immobilier donnent un filet de secours aux différents fonds. Certains de ces véhicules, quoique moins attrayants à première vue, offrent certaines caractéristiques additionnelles; leurs locataires. Un des exemples les plus faciles à citer est Easterly Government Properties (NYSE : DEA), qui acquiert, développe et gère des propriétés louées au Gouvernement des États-Unis. 99% de leur revenu de location provient de l’État lui-même. Il offre présentement un rendement de dividende de 4.68%, avec un versement de 26.5 cents trimestriellement, sur leur unité valant 22.67$.

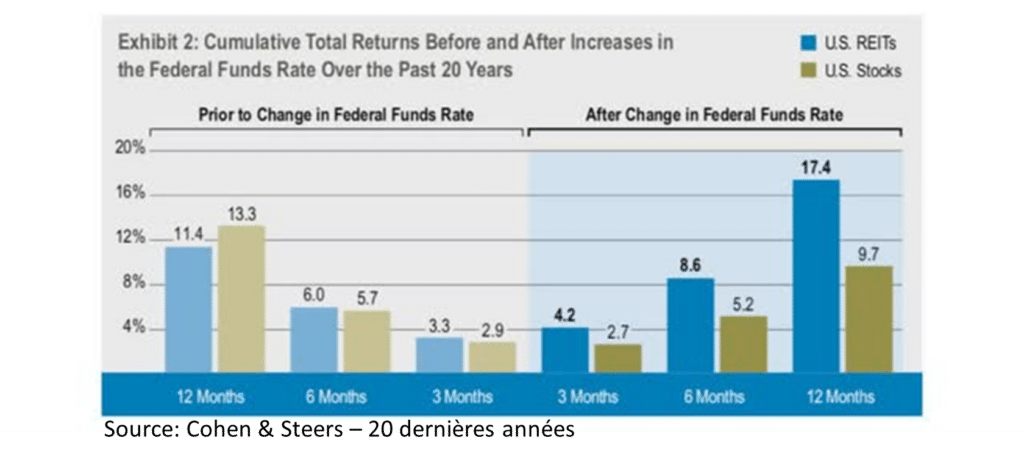

L’environnement actuel de hausse (probable) des taux d’intérêt ajoute cependant une couche d’incertitude. Alors que la performance habituelle d’un REIT en tant normal est sous la moyenne du marché des actions boursières, ils auront tendance à surperformer suite à une hausse de taux selon une étude de Cohen & Steers. En période inflationniste, le coût d’une propriété augmente, bénéficiant les propriétaires des édifices. En louant ces propriétés, nouvelles ou pas, les pressions de coûts à la hausse sont virtuellement refilées en entier aux locataires.

| Source: Cohen & Steers – 20 dernières années |

Un second argument en faveur des REITs, lié à la hausse des taux, est que leur bilan financier comporte des financements en dette avec des maturités à long terme. Les négociations de ces dettes procurent aux gestionnaires de REITs d’excellents taux et permettent également l’arrimage entre l’acquisition de propriétés et son financement. La hausse de taux n’affecte pas immédiatement les résultats financiers du REIT, alors que les revenus auront, eux, un impact immédiat et prononcé dès la première année. Ce ne sera qu’au renouvellement de la dette qu’un impact réel sera senti. Le solde à refinancer sera toutefois moindre et aura largement été compensé par les augmentations de loyer annuelles chargées aux locataires.

Les investisseurs naviguent donc des eaux troubles et pourraient bénéficier d’une certaine protection en incluant des REITs dans leur portefeuille. Qu’il s’agisse d’une position défensive ou d’un pari sur la reprise des activités en présentiel, il ne serait pas complètement dérisoire d’en faire l’étude. Cependant avant de se lancer dans une ou l’autre des stratégies, il serait judicieux de regarder les composantes d’un REITs. Après tout, une faillite de magasin peut arriver plus rapidement que l’on pense.

Sources :

https://www.bnnbloomberg.ca/our-patience-is-waning-analyst-downgrades-dream-office-reit-1.1708758

https://seekingalpha.com/article/4476187-rising-interest-rates-are-good-for-reits

https://www.wsj.com/articles/reits-romped-in-2021-as-property-values-soared-11640696407

L’auteur de ce billet déclare ne détenir aucune position dans les titres mentionnés ni avoir l’intention d’initier de positions dans les 72 prochaines heures. Cet article est une opinion et ne doit en aucun temps être considéré comme un conseil en investissement.

Le contenu de ce billet, les données financières et économiques incluant les cotes boursières ainsi que toutes analyses et interprétations de celles-ci sont fournies à titre d’information seulement et en aucun cas ne doivent être considérées comme étant une recommandation ou un conseil d’acheter, de vendre, de vendre à découvert ou poser tout autre acte envers toute valeur mobilière, tout instrument dérivé ou tout actif ou classe d’actif quelconque.

L’investissement autonome actif devrait être considéré comme une activité de nature spéculative qui peut comporter des risques importants pouvant entraîner des pertes significatives en capital. Un investisseur autonome actif se doit d’avoir une compréhension de sa tolérance au risque et de ses objectifs d’investissement avant de considérer l’investissement autonome actif comme activité.

DayTrader Canada et les membres de son équipe ainsi que les collaborateurs externes ne peuvent donner aucune garantie ni assurance que les transactions boursières effectuées par ses lecteurs ou clients seront profitables. De plus, les membres de l’équipe de DayTrader Canada, ses formateurs et les collaborateurs externes, ne donneront, en aucun cas durant des formations ou toutes autres activités, des recommandations d’achat ou de vente sur des instruments financiers en particulier.

DayTrader Canada, ses administrateurs, dirigeants, employés et mandataires ne seront aucunement responsables des dommages, pertes ou frais encourus à la suite de la mise en application des notions apprises dans ses formations et/ou de l’utilisation de ses services.