Les déboires continuent pour Nikola Motors

Nous avons appris mercredi qu’une autre entente qui avait, à l’époque, propulsé le titre de plus de 22% avait été annulée. En effet, Nikola (NASDAQ : NKLA) et Republic Services ont mis fin à leur partenariat. Ce dernier devait servir à développer conjointement des camions-poubelles électriques faisant chuter les actions du producteur de véhicules électriques de près de 9% mercredi matin.

Nikola a déclaré que la décision avait été prise à la suite de ce que les deux sociétés « aient déterminé que la combinaison des diverses nouvelles technologies et concepts de conception entraînerait un temps de développement plus long que prévu et des coûts inattendus ».

D’ailleurs, selon le PDG de Nikola, Mark Russell, il a affirmé dans un communiqué : « C’était la bonne décision pour les deux sociétés étant donné les ressources et les investissements nécessaires. Nous soutenons et respectons l’engagement de Republic Services de proposer des solutions durables et respectueuses de l’environnement pour ses clients. »

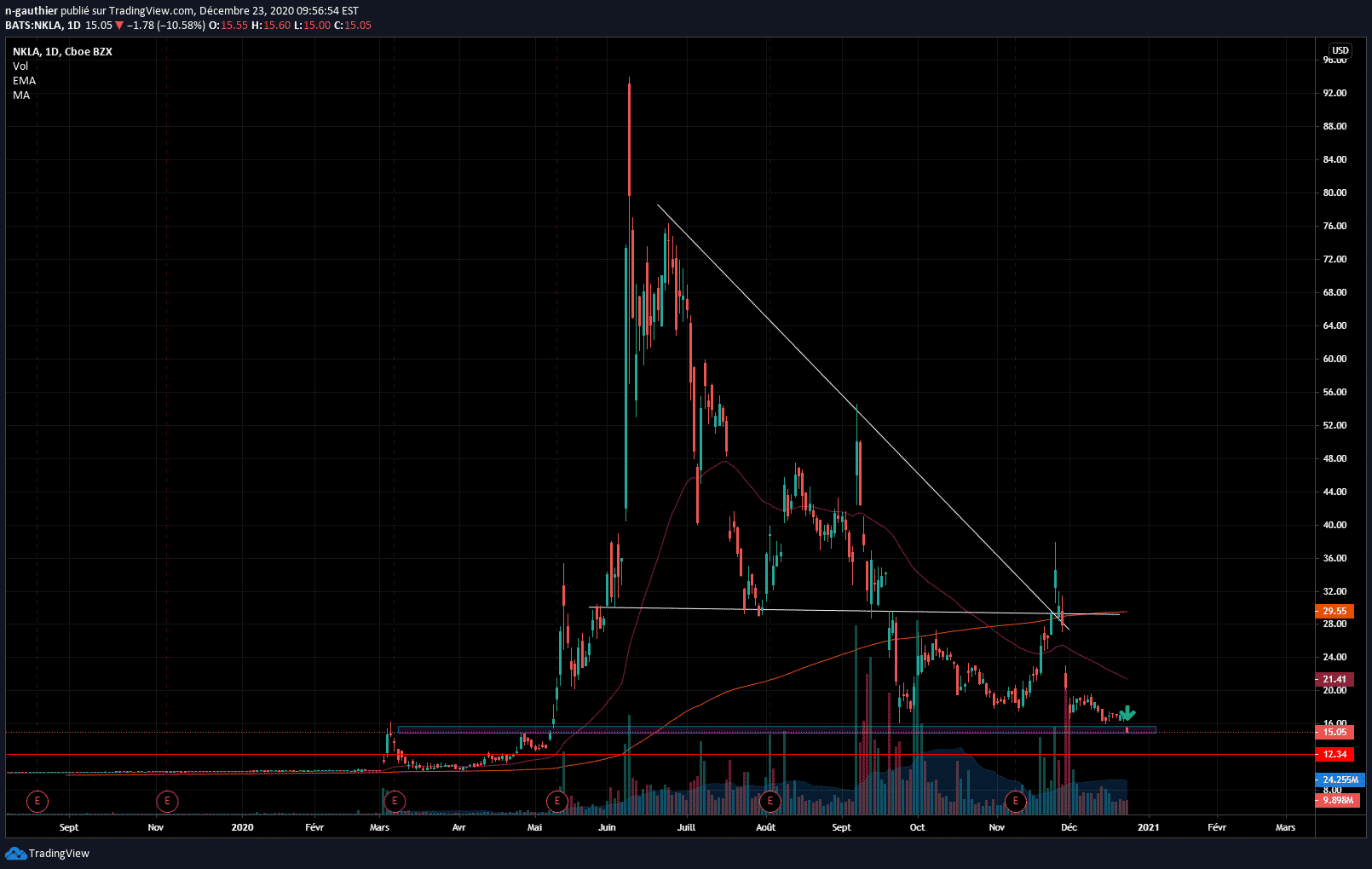

D’un point de vue graphique, le titre est sur une zone de support critique. Ainsi, il sera très intéressant à suivre s’il rebondit sur ce fameux support ou chutera dans la zone de 12$.

En somme, encore une fois, Nikola Motors démontre qu’ils ne sont pas en mesure de livrer ce qu’ils avaient promis. Ayant un biais baissier sur le titre depuis qu’il vaut plus de 35$, cette nouvelle n’est malheureusement pas surprenante. Alors que certains parlaient du prochain Tesla il y a quelques mois, Nikola Motors n’aura été qu’une terne copie.

Interpréter les contrats à terme en dehors des heures de marché

Si vous avez porté attention aux émissions boursières tels que CNBC ou même les séances de négociation hors marché présentés par notre président, M. Paul, il y a de fortes chances que vous ayez déjà entendu parler de la valeur des contrats à terme en dehors des heures de marché.

Pour bien comprendre ces concepts, il faut avoir une bonne idée de ce qu’est un contrat à terme. Heureusement, nous aborderons le sujet lors du prochain billet boursier (restez donc à l’affut!).

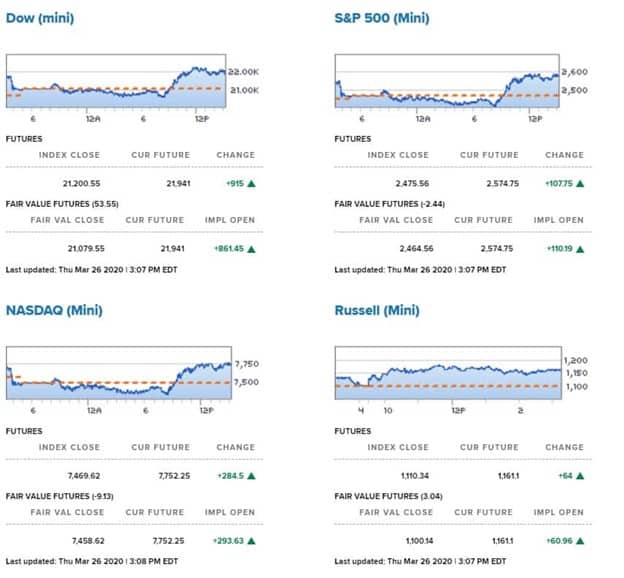

Pour revenir à l’interprétation des contrats à terme en dehors des heures de marché, habituellement, ils donneront une indication de l’ouverture du marché boursier le lendemain matin à 9h30. Souvent, les trois indices sont présents (voir image ci-dessous), soit le Dow Jones Industrial Average, Le Nasdaq et le S&P500.

Il est important de comprendre que bien que les contrats à terme et les actions se négocient séparément, le prix de l’indice (par rapport à la valeur des contrats à terme sur indice) fournit simplement une forte indication de la façon dont le comportement initial du marché boursier se manifestera.

De ce fait, la valeur à laquelle les contrats à terme sont ne représente pas le prix d’ouverture du lendemain, mais uniquement une direction que les marchés pourraient prendre à l’ouverture.

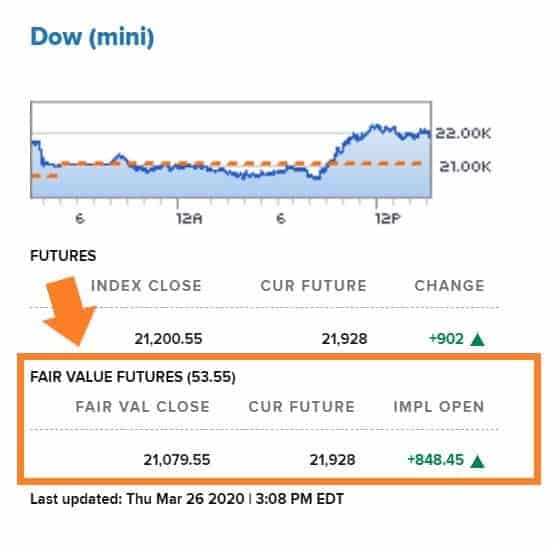

Ensuite, lors de la lecture des contrats à terme, on peut souvent apercevoir, sous la valeur du contrat à terme, un élément qui se nomme « juste valeur » ou en anglais « fair value ».

Cet élément est basé sur la notion financière que toute détention d’actions, d’obligations, d’options et de contrats à terme a un coût. Ainsi, le panier d’actions qui sous-tend un indice (par exemple dans le cas du Dow Jones, les 30 entreprises qui le composent) a un coût et un avantage qui lui sont associés. Le coût se résume aux frais d’achat et de conservation des actions (par opposition à simplement laisser votre argent à la banque). Dans l’exemple du Dow Jones, l’avantage serait tous les dividendes que vous pourriez recevoir de ce panier de titres que vous ne recevez pas. L’effet de ces coûts et avantages n’est généralement pas immédiatement reflété dans un indice boursier. Ainsi, le niveau final d’un indice est souvent différent de celui où il se serait terminé si les effets d’intérêt et de dividende avaient été ajoutés. C’est donc de cette façon qu’on calcule la « juste valeur » de l’indice.

En somme, les contrats à terme donnent donc une idée de l’orientation du marché et la « juste valeur » vous indique un barème de comparaison. Enfin, lorsque les contrats à terme sont supérieurs à la « juste valeur », les investisseurs s’attendent à une hausse du marché, tandis que s’ils sont inférieurs, le marché est susceptible de chuter à l’ouverture.

Comment débuter en Bourse sans se casser la tête?

Débuter en Bourse peut sembler un véritable casse-tête pour plusieurs futurs investisseurs et négociants actifs. Ainsi, il existe différentes étapes pour que vos débuts à la Bourse se fassent rondement et sans tracas. Tout d’abord, pour ne pas se casser la tête, il est fondamental de se former. En effet, la formation permet d’apprendre les trois éléments qui font que 90% des investisseurs actifs perdent de l’argent : le contrôle des émotions, la discipline et le bon choix de titre. Bien sûr, tous ces éléments s’apprennent avec le temps et il est totalement possible d’apprendre ces notions par l’entremise d’internet. Cependant, il est important d’être prêt à passer de nombreuses heures, voire des mois de recherche et de pratique avant d’être prêts à transiger. De cette façon, il faut percevoir la formation comme un ticket d’entrée rapide dans le milieu de la Bourse.

Dans un second temps, la formation choisie doit contenir deux volets : le volet théorique, soit la théorie derrière la négociation active profitable, ainsi que le volet pratique, soit comment appliquer cette théorie. Bien souvent, cela se présente sous deux façons : des cours en salle ou en ligne pour la théorie et des sessions d’accompagnement, du mentorat ou des sessions de négociation en direct pour le volet pratique. De cette façon, vous ne vous casserez pas la tête ni pour la théorie, ni pour la pratique, et si jamais vous avez des questions, vous aurez toujours quelqu’un pour y répondre

Dans un troisième temps, lorsque l’on débute en Bourse, on peut être tenté de vouloir tout transiger en même temps. Or, cela n’est vraiment pas la bonne stratégie à adopter. Lorsque l’on débute, il est important de cibler un produit financier que l’on désire transiger, que ce soient des actions, des options, des contrats à terme, etc., et ensuite, se pratiquer le plus possible à transiger sur ce produit.

Finalement, pour débuter en Bourse sans tracas, il est nécessaire de commencer à transiger sur un bon simulateur. Ainsi, aujourd’hui la majorité des plateformes d’accès direct, telles qu’Interactive Brokers ou Thinkorswim, de même que certains sites internet comme Investopedia, Barchart ou Investing.com, permettent à leurs utilisateurs de se créer un portefeuille fictif et de négocier différents produits financiers, allant de l’action, aux options en passant par les contrats à terme. De cette façon, votre apprentissage vous sera beaucoup moins coûteux et vous permettra d’attaquer le marché avec de l’expérience.

Par Nicolas Gauthier, B.A.A. profil Finance, analyste et contributeur chez DayTrader Canada

Sources :

https://www.cnbc.com/

https://infoforinvestors.com/investing/stock-market/pre-market-futures/https://finance.zacks.com/difference-between-premarket-futures-fair-value-10349.html

https://www.cnbc.com/2020/12/23/nikola-and-republic-services-terminate-partnership-on-garbage-trucks.html

https://www.cnbc.com/2020/08/10/nikola-shares-surge-more-than-22percent-on-garbage-truck-order-for-republic-services.html

https://daytradercanada.com/billet-boursier/nikola-la-terne-copie-de-tesla-accusee-de-fraude/

Avis et déclaration:

L’auteur de ce billet déclare ne détenir aucune position dans les titres mentionnés et de ne pas avoir l’intention d’initier une position dans les 72 prochaines heures. Cet article est une opinion et ne doit en aucun temps être considéré comme un conseil en investissement.

Le contenu de ce billet, les données financières et économiques incluant les cotes boursières ainsi que toutes analyses et interprétations de celles-ci sont fournies à titre d’information seulement et en aucun cas ne doivent être considérées comme étant une recommandation ou un conseil d’acheter, de vendre, de vendre à découvert ou poser tout autre acte envers toute valeur mobilière, tout instrument dérivé ou tout actif ou classe d’actif quelconque.

L’investissement autonome actif devrait être considéré comme une activité de nature spéculative qui de par cette nature peut comporter des risques importants pouvant entraîner des pertes significatives en capital. Un investisseur autonome actif se doit d’avoir une compréhension de sa tolérance au risque et de ses objectifs d’investissement avant de considérer l’investissement autonome actif comme activité.

DayTrader Canada et les membres de son équipe ainsi que les collaborateurs externes ne peuvent donner aucune garantie ni assurance que les transactions boursières effectuées par ses lecteurs ou clients seront profitables. De plus, les membres de l’équipe de DayTrader Canada, ses formateurs et les collaborateurs externes, ne donneront, en aucun cas durant des formations ou toutes autres activités, des recommandations d’achat ou de vente sur des instruments financiers en particulier.

DayTrader Canada, ses administrateurs, dirigeants, employés et mandataires ne seront aucunement responsables des dommages, pertes ou frais encourus à la suite de la mise en application des notions apprises dans ses formations et/ou de l’utilisation de ses services.