Dans un dénouement spectaculaire, Nippon Steel (OTCPK:NPSCY), l’un des géants mondiaux de la sidérurgie, a officiellement finalisé l’acquisition de U.S. Steel (NYSE:X) pour 14.1 milliards de dollars. Cette transaction d’envergure marque la fin d’un processus de vente qui a captivé l’industrie ces derniers mois, projetant la société japonaise au cœur de la sidérurgie américaine et mettant fin à l’indépendance d’une icône industrielle américaine vieille de 122 ans.

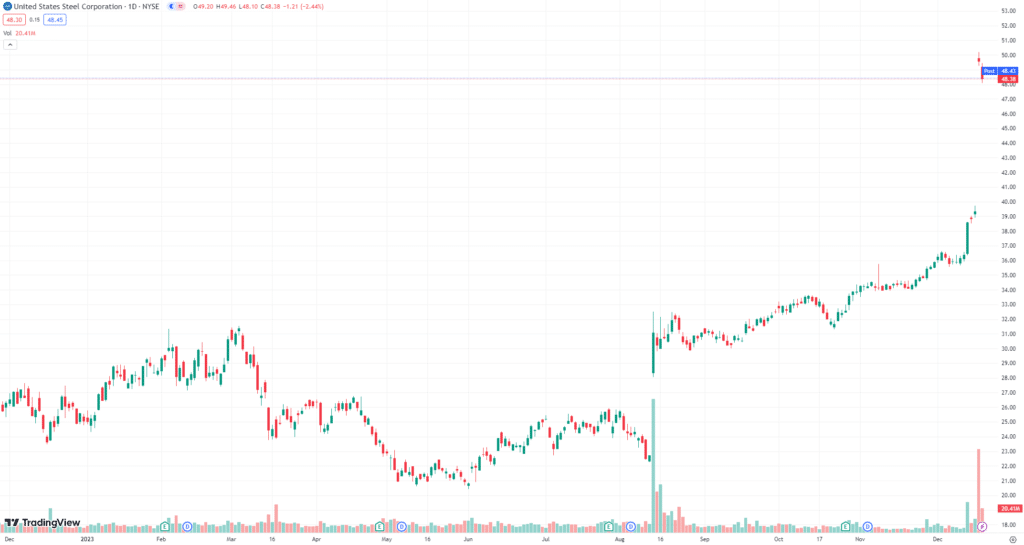

Dans une transaction qui secoue l’industrie, Nippon Steel du Japon a annoncé l’acquisition de U.S. Steel pour une somme phénoménale de 14.9 milliards de dollars. Cette opération entièrement en espèces, évaluée à 55.00 $ par action, représente une prime de 40% par rapport au cours de clôture de U.S. Steel le 15 décembre, propulsant l’action en hausse de 26% pour clôturer à 49.59 $. La transaction intervient à un moment stratégique, alors que de nombreuses entreprises japonaises cherchent à croître à l’international en réponse à la crise démographique de leur pays.

Source: TradingView – Cours du titre de U.S. Steel (NYSE:X)

La Guerre des Offres : Un affrontement d’enchères pour U.S. Steel a éclaté cet été après le rejet d’une offre en espèces et actions de 7.3 milliards de dollars de la part de son rival Cleveland-Cliffs. À noter que cette offre était de moins de la moitié de ce que Nippon paierait seulement quatre mois plus tard. U.S. Steel annoncerait par la suite un processus de révision stratégique, invitant plusieurs offres, dont celles supposément faites par ArcelorMittal et le géant américain Nucor.

L’annonce de cette acquisition a créé des ondes de choc dans le monde financier, attirant l’attention des investisseurs autonomes qui scrutent de près les développements du marché. L’accord entre Nippon Steel et U.S. Steel représente un jalon significatif dans l’évolution récente du secteur de la sidérurgie, avec des implications qui s’étendent bien au-delà des chiffres astronomiques de la transaction.

Contexte de la Transaction

La saga a débuté il y a plusieurs mois, avec une surenchère pour l’acquisition de U.S. Steel. Une proposition initiale de 7.3 milliards de dollars de la part du rival Cleveland-Cliffs (NYSE:CLF) a déclenché une guerre d’enchères, évoluant rapidement vers des montants bien supérieurs. Nippon Steel a finalement émergé en tant que vainqueur avec une offre tout en espèces de 14.1 milliards de dollars, soit une prime de 40% par action par rapport au prix de clôture de U.S. Steel le vendredi précédant l’annonce.

Le Paysage de l’Industrie Sidérurgique

Cette acquisition n’est pas simplement une transaction entre deux sociétés ; elle redéfinit le paysage même de l’industrie sidérurgique mondiale. Nippon Steel, déjà l’un des plus grands sidérurgistes au monde, élargit son empreinte mondiale en s’implantant solidement sur le marché américain, tout en donnant à U.S. Steel une nouvelle orientation sous l’égide d’une société japonaise. L’industrie sidérurgique, soumise à des changements structurels et à des défis concurrentiels, est en train de se transformer sous nos yeux.

Réaction du Marché

Les marchés financiers ont réagi de manière spectaculaire à cette annonce. Les actions de U.S. Steel ont connu une envolée impressionnante de 26.1%, atteignant leur plus haut niveau depuis avril 2011. Les investisseurs autonomes ont observé avec fascination cette flambée boursière, tandis que les analystes spéculaient sur les implications à long terme de cette acquisition.

Les actions de Nippon Steel, d’autre part, ont enregistré une légère baisse de 1% sur le marché japonais, une réaction qui sera scrutée de près dans les jours à venir. Les variations des cours boursiers des deux sociétés ont déclenché des débats animés sur les stratégies d’investissement et les opportunités émergentes dans le secteur de la sidérurgie.

Impact sur l’Industrie Automobile Américaine

L’acquisition de U.S. Steel par Nippon Steel a des implications directes sur l’industrie automobile américaine. En devenant l’un des principaux fournisseurs d’acier pour cette industrie, Nippon Steel renforce sa position dans un secteur crucial, en particulier dans le contexte de la montée en puissance des véhicules électriques. L’accès aux aciers spécialisés utilisés dans la fabrication de moteurs de véhicules électriques constitue un atout stratégique pour l’entreprise japonaise.

Défis et Avenir de l’Industrie

Le secteur sidérurgique américain fait face à des défis considérables, avec une concurrence accrue des mini-mills et des producteurs étrangers, ainsi que des pressions réglementaires pour réduire les émissions de carbone. La consolidation récente du marché de l’acier intervient également dans un contexte de hausse des prix, alimentée par des pénuries liées à la pandémie et des problèmes de chaîne d’approvisionnement.

Réactions Politiques et Opposition

L’aspect politique de cette acquisition ne peut être ignoré. Les législateurs, y compris le sénateur J.D. Vance de l’Ohio et le sénateur John Fetterman de Pennsylvanie, ont exprimé leur opposition, soulignant l’importance de la propriété nationale dans des secteurs cruciaux pour la sécurité nationale et la production militaire. La volonté de certains de bloquer cette acquisition souligne les préoccupations liées à la sécurité nationale et à la préservation des industries clés aux États-Unis.

Les réactions syndicales ont également été vives. Le syndicat United Steelworkers a critiqué l’absence de consultation préalable à l’annonce de l’accord, décrivant la vente comme étant « cupide et à courte vue ». Les garanties de maintien des contrats existants avec les travailleurs représentés par le syndicat n’ont pas apaisé toutes les inquiétudes, laissant planer des doutes quant à l’avenir des emplois dans l’industrie sidérurgique américaine.

Examen Réglementaire et Questions de Sécurité Nationale

L’examen réglementaire, en particulier par le Comité sur les Investissements Étrangers aux États-Unis (CFIUS), sera une étape cruciale dans le processus d’approbation de cette acquisition. Les préoccupations relatives à la sécurité nationale et à la dépendance stratégique des États-Unis vis-à-vis de l’acier étranger seront au centre de cet examen. Les décisions des organismes de réglementation auront des répercussions durables sur la manière dont de telles transactions sont traitées à l’avenir.

Historique de U.S. Steel et Évolution de l’Industrie

Fondée il y a 122 ans par des magnats tels que J.P. Morgan et Andrew Carnegie, U.S. Steel a joué un rôle central dans l’essor industriel des États-Unis. Toutefois, au fil des décennies, l’entreprise a fait face à des défis croissants, liés à l’évolution des technologies, à la concurrence mondiale et aux changements dans la demande mondiale d’acier.

Conclusions

Alors que cette acquisition redéfinit le paysage sidérurgique mondial, les mois à venir seront cruciaux pour les examens réglementaires, les réponses politiques et les évolutions sur les marchés mondiaux de l’acier. L’industrie sidérurgique américaine, bien que transformée, demeure un pilier essentiel de l’économie, et l’issue de cette transaction influencera inévitablement son avenir.

Sources :

https://www.wsj.com/business/deals/nippon-steel-to-acquire-u-s-steel-for-55-shr-854c6f73

https://www.cnn.com/2023/12/18/investing/us-steel-nippon-steel-deal/index.html

L’auteur de ce billet déclare ne détenir aucune position dans les titres mentionnés, et n’a aucune intention d’initier des positions dans les 72 prochaines heures. Cet article est une opinion et ne doit en aucun temps être considéré comme un conseil en investissement.

Le contenu de ce billet, les données financières et économiques incluant les cotes boursières ainsi que toutes analyses et interprétations de celles-ci sont fournies à titre d’information seulement et en aucun cas ne doivent être considérées comme étant une recommandation ou un conseil d’acheter, de vendre, de vendre à découvert ou poser tout autre acte envers toute valeur mobilière, tout instrument dérivé ou tout actif ou classe d’actif quelconque.

L’investissement autonome actif devrait être considéré comme une activité de nature spéculative qui peut comporter des risques importants pouvant entraîner des pertes significatives en capital. Un investisseur autonome actif se doit d’avoir une compréhension de sa tolérance au risque et de ses objectifs d’investissement avant de considérer l’investissement autonome actif comme activité.

DayTrader Canada et les membres de son équipe ainsi que les collaborateurs externes ne peuvent donner aucune garantie ni assurance que les transactions boursières effectuées par ses lecteurs ou clients seront profitables. De plus, les membres de l’équipe de DayTrader Canada, ses formateurs et les collaborateurs externes, ne donneront, en aucun cas durant des formations ou toutes autres activités, des recommandations d’achat ou de vente sur des instruments financiers en particulier.

DayTrader Canada, ses administrateurs, dirigeants, employés et mandataires ne seront aucunement responsables des dommages, pertes ou frais encourus à la suite de la mise en application des notions apprises dans ses formations et/ou de l’utilisation de ses services.