Par Olivier Gélinas, Analyste Financier, Contributeur pour DayTrader Canada

Alors que nous en parlions en octobre 2022, les difficultés de la banque Crédit Suisse Group (SWX : CSGN) se sont finalement matérialisées. Ce qui aura débuté avec un scandale se termina donc avec un sauvetage in extremis par UBS (SWX :UBSG) et le gouvernement. Regard sur la chute d’un autre géant de la finance en ces temps tumultueux, qui aura assurément des répercussions sur le système dans son ensemble.

Crédit Suisse a été mise sur pieds en 1856, faisant d’elle une institution de 167 ans, connue du monde entier et ayant des filiales sur tous les continents. Avec cette taille d’envergure, elle s’est hissée dans le classement des 30 banques les plus importantes du système financier global. Cette distinction n’est pas à prendre à la légère puisque, malgré la gratification qu’elle apporte, elle incorpore également un risque systémique avenant sa chute.

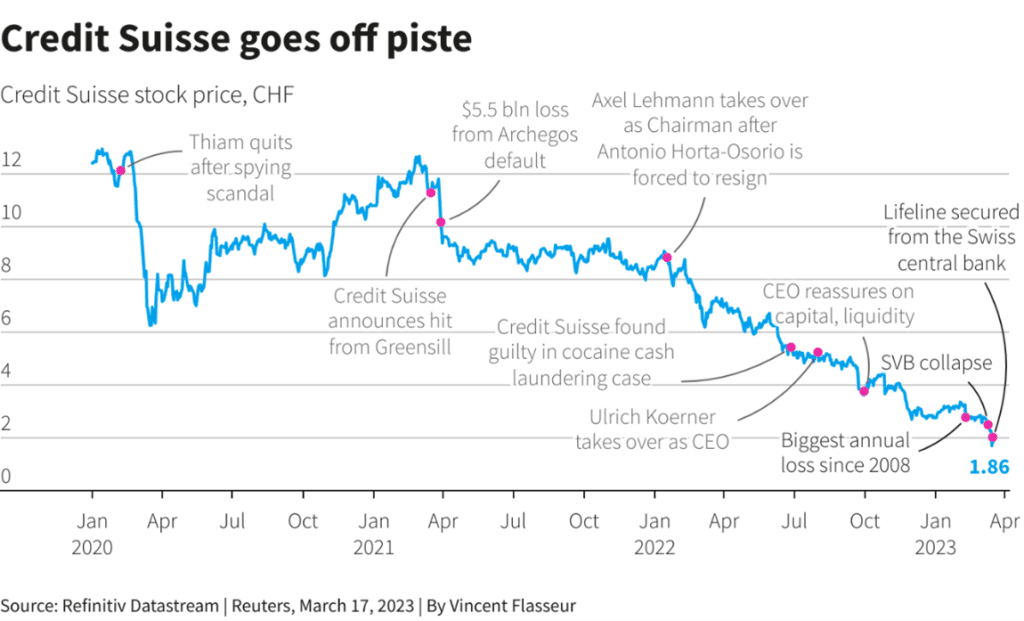

Comme l’indique la ligne du temps ci-dessous, la chute de Crédit Suisse s’est matérialisée sur plusieurs années, déclenchée rapidement par un scandale d’espionnage de certains hauts dirigeants de la Banque à l’époque au début de 2020. Faisant alors mauvaise figure, le titre recula de près de 50%, rejoignant 6$, avant d’amorcer sa remontée. Un peu plus d’un an après, lorsque le titre semblait avoir récupéré le terrain perdu, la Banque dévoila la suspension de certains fonds et la perte de plusieurs milliards de dollars reliés à Greensill, une entité britannique.

Peu de temps après, une nouvelle perte de 5.5 milliards a été annoncée en lien avec le défaut du fonds Archegos. Le titre progresse alors latéralement pendant plusieurs mois, jusqu’à janvier 2022. Un nouveau CEO est mis en place alors que son prédécesseur s’est fait prendre à maintes reprises à violer les règles sanitaires liées à la Covid-19. Ce nouveau CEO a dû céder sa place quelques mois après puisque Crédit Suisse a été jugée coupable de faciliter le blanchiment d’argent venant de la vente de cocaïne d’un groupe de criminel bulgare.

En octobre dernier, les liquidités ont été scrutées à la loupe, et semblaient bien basses, malgré les commentaires rassurants du CEO en place. En début d’année, la Banque enregistre sa plus grande perte depuis 2008. Le titre se transige alors à près de 3$ l’action. Ce qui nous amène à aujourd’hui, avec les faillites de la Silicon Valley Bank (Nasdaq : SIVB) et Signature Bank (Nasdaq : SBNY). À ce moment, la Banque Centrale de Suisse avançait une ligne de crédit de 54 milliards afin de rehausser leur position en liquidités, des efforts qui n’ont pas eu l’effet escompté.

Coup d’éclat ce weekend, la société de services financiers UBS rachètera la Crédit Suisse pour des poussières, en plus d’avoir en main des garanties financières du gouvernement suisse. Cette transaction de 3 milliards de francs suisses se fera entièrement en actions, laissant que des miettes aux détenteurs du titre de Crédit Suisse. Le gouvernement suisse offre 9 milliards de francs en garantie pour de potentielles pertes sur l’achat des actifs, en plus d’une marge de 100 milliards offerte par la Banque Nationale Suisse (SWX :SNBN). Naturellement, les actionnaires de Crédit Suisse ne sont guère heureux de la tournure des évènements toutefois, des détenteurs d’obligations risquées, dites Additional Tier 1 ou AT1 sont quant à eux, mis à zéro.

Il s’agit du plus grand point de discussion en début de semaine. Ces obligations, majoritairement émises afin de répondre à certains critères ou ratios financiers, sont caractérisées comme étant les obligations les plus risquées, mais, en théorie, devraient néanmoins s’immiscer devant les détenteurs d’actions ordinaires. Or, le plan mis de l’avant alloue une certaine somme pour ces actionnaires, alors que les détenteurs d’obligations AT1 occasionneraient une perte de 100%, une stratégie qui défie toute logique selon plusieurs professionnels du marché. Il est vrai que la littérature montre que les actions ordinaires sont des réclamations sur les excédents générés par la compagnie. En cas de faillite, les créanciers préférentiels et détenteurs d’obligation ont préséance sur les actionnaires ordinaires. Ce lundi, environ 16 milliards d’obligations deviennent virtuellement sans valeur suite aux termes de l’entente grossièrement rédigée.

Cet enjeu spécifique devrait être rediscuté dans les prochains jours afin d’y mettre un peu de lumière. L’annonce de la structure de la transaction a eu des répercussions sur plusieurs obligations AT1 d’autres émetteurs, reflétant le stress vis-à-vis de ces véhicules financiers.

Du côté de UBS maintenant, quoique la compagnie et ses actionnaires peuvent en sortir vainqueurs, de nombreux points d’interrogation demeurent. Notamment, les actionnaires n’ont pas eu droit de vote sur la transaction. La transaction a été expédiée rapidement et le prix peu élevé reflète les risques reliés à la transaction, la vérification diligente n’a pu être réalisée et l’implication du gouvernement, comme indiqué plus haut, était requise pour UBS.

Les dirigeants de UBS ont été plutôt clairs sur la suite des choses : Crédit Suisse sera intégrée aux activités courantes de UBS, mais pas avant d’avoir reçu un traitement minceur choc. Des mises à pied sont prévues, des ventes d’actifs ou de divisions sont également envisagées et la consolidation de certains secteurs ou département est assuré. Le PDG de UBS n’a pas statué sur le nombre de postes à être coupé, toutefois les coupures initiales envisagées pourraient atteindre le 8 milliards de dollars américains, soit près de la moitié des frais annuels engagés par Crédit Suisse en 2022.

Découlant elle-même d’une réorganisation et fusion suivant le sauvetage gouvernemental lors de la crise de 2008, UBS s’est taillé une réputation de taille dans le milieu financier. Il sera fort intéressant de voir les retombés et répercussions sur les autres institutions financières du globe. Quoiqu’il ne s’agisse pas d’une faillite, de justesse, elle envoie tout de même ce sentiment sur les marchés. Une des preuves de cette nervosité est que le gouvernement canadien ait senti le besoin de rassurer les Canadiens quant à la solidité du système financier local, à peine une semaine après la chute des deux banques américaines.

Sources:

https://www.reuters.com/business/finance/credit-suisse-how-did-it-get-crisis-point-2023-03-16/

https://www.bnnbloomberg.ca/ubs-to-buy-credit-suisse-in-historic-deal-to-end-crisis-1.1897609

https://www.ft.com/content/07888bca-2ddf-466f-9508-044ac68bb03d

L’auteur de ce billet déclare ne détenir aucune position dans les titres mentionnés, et n’a aucune intention d’initier des positions dans les 72 prochaines heures. Cet article est une opinion et ne doit en aucun temps être considéré comme un conseil en investissement.

Le contenu de ce billet, les données financières et économiques incluant les cotes boursières ainsi que toutes analyses et interprétations de celles-ci sont fournies à titre d’information seulement et en aucun cas ne doivent être considérées comme étant une recommandation ou un conseil d’acheter, de vendre, de vendre à découvert ou poser tout autre acte envers toute valeur mobilière, tout instrument dérivé ou tout actif ou classe d’actif quelconque.

L’investissement autonome actif devrait être considéré comme une activité de nature spéculative qui peut comporter des risques importants pouvant entraîner des pertes significatives en capital. Un investisseur autonome actif se doit d’avoir une compréhension de sa tolérance au risque et de ses objectifs d’investissement avant de considérer l’investissement autonome actif comme activité.

DayTrader Canada et les membres de son équipe ainsi que les collaborateurs externes ne peuvent donner aucune garantie ni assurance que les transactions boursières effectuées par ses lecteurs ou clients seront profitables. De plus, les membres de l’équipe de DayTrader Canada, ses formateurs et les collaborateurs externes, ne donneront, en aucun cas durant des formations ou toutes autres activités, des recommandations d’achat ou de vente sur des instruments financiers en particulier.

DayTrader Canada, ses administrateurs, dirigeants, employés et mandataires ne seront aucunement responsables des dommages, pertes ou frais encourus à la suite de la mise en application des notions apprises dans ses formations et/ou de l’utilisation de ses services.