Statistiques de performance intéressante en période électorales

Après avoir vécu beaucoup de volatilité au cours de la période de décompte des votes, il est important de se ramener aux statistiques afin d’avoir une idée plus claire de ce qui se passe présentement. En effet, pour les investisseurs, particulièrement pour ceux qui investissent sur un horizon davantage long terme, il est intéressant de démystifier les performances par président.

Dans le cadre de ce billet, nous procéderons à un rappel sur les performances historiques des deux parties américaines sur les marchés boursiers, en nous attardant sur les rendements réalisés par les principaux indices durant les mandats des précédents présidents, du jour de leur inauguration jusqu’à l’élection ou nomination de leurs successeurs.

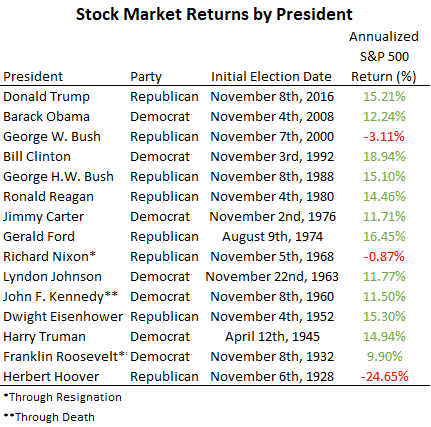

Pour calculer les rendements fournis, le S&P 500 (SPY) de 1927 à aujourd’hui a été utilisé. Cela comprend le mandat complet d’Herbert Hoover jusqu’aux rendements actuels du mandat de M. Donald Trump. De plus, les rendements sont les rendements totaux annualisés, qui incluent la variation de prix plus l’hypothèse que les dividendes ont été réinvestis dans l’indice.

Si je vous posais la question à savoir quelle formation politique, entre les démocrates plus « socialistes » et les républicains plus « capitalistes » vous préférez avoir en charge alors que vous avez des investissements américains en jeu, vous me diriez possiblement que le choix est évident et que les « capitalistes » offrent assurément de meilleurs rendements boursiers, puisqu’ils offrent de meilleurs politiques pour les entreprises. Or, ce n’est pas le cas. Si l’on regarde les résultats ci-dessous, autant du point de vue individuel que collectifs, les démocrates offrent de meilleurs rendements.

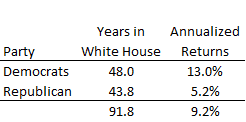

De plus, tel que présenté dans le graphique ci-dessous, les retours annualisés sont plus importants de 9.2% dans le cas d’un gouvernement démocrate.

En regardant le premier tableau, on remarque que les trois seuls présidents avec des rendements négatifs lors de leur mandat : George W. Bush, Richard Nixon et Hebert Hoover, étaient tous républicains, ce qui a fait baisser les rendements globaux des républicains. Enfin, les retours de Hoover à l’époque de la Grande Dépression ont été si négatifs qu’il pourrait être pertinent de regarder les retours du parti sans celui-ci. En excluant Hoover, les rendements moyens des républicains sont de 8.8%, toujours en déca des démocrates.

Naturellement, bien que ce soit un exercice intéressant, les cycles économiques importent probablement beaucoup plus aux investisseurs que les cycles électoraux. Les deux derniers présidents démocrates, Barack Obama et Bill Clinton, ont présidé deux des plus longues expansions économiques de l’histoire. Clinton a pris le relais après la récession de 1991 avec des valorisations modestes, et a vu une bonne performance des marchés boursiers pendant son mandat dans laquelle on a pu assister à la bulle technologique. Obama a pris le relais au milieu de la crise financière mondiale avec des valorisations faibles et a connu huit années de rendements totaux positifs pendant son administration.

Finalement, certains pourraient argumenter que les rendements républicains ont été entraînés vers le bas par des performances négatives en fin de mandat (1991, 2008) lorsque le marché s’inquiétait d’un éventuel basculement vers la « gauche » si un démocrate gagnait l’élection. Considérant que nous tombons ici dans la spéculation et que les marchés boursiers sont un important mécanisme d’anticipation, il est raisonnable de penser que cela était déjà escompté.

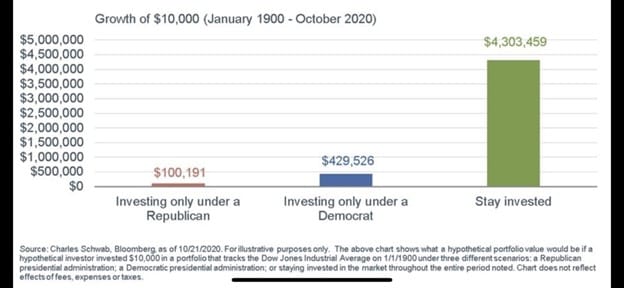

En somme, bien que tout ce qui a été mentionné précédemment permet de se faire une tête sur les possibles performances par partie, le graphique ci-dessous nous démontre clairement que pour l’investisseur long terme, la solution n’est pas d’essayer d’investir uniquement lorsque certains partis sont au pouvoir, mais bien d’être constamment investi. C’est ce qui permettra à tout investisseurs long terme de maximiser son rendement.

Grande incertitude en période électorale

Dans une tournure inattendue, les résultats de l’élection américaine, mettant en opposition les républicains de Donald Trump et les démocrates de Joseph Biden se sont soldés par une grande indécision mercredi matin.

En effet, aucun des deux candidats ne pouvait être désigné comme étant le prochain président avec certitude, étant donnée le faible écart entre les deux. D’ailleurs, cette incertitude planait toujours vendredi, alors que le combat était toujours en cours entre les républicains et démocrates, le compte des votes n’étant toujours pas terminé dans certains états clés comme le Nevada et l’Arizona. Vu la très grande proximité entre les deux parties, il est obligatoire d’attendre le résultat du compte pour avoir une réponse définitive à cette course à la maison blanche.

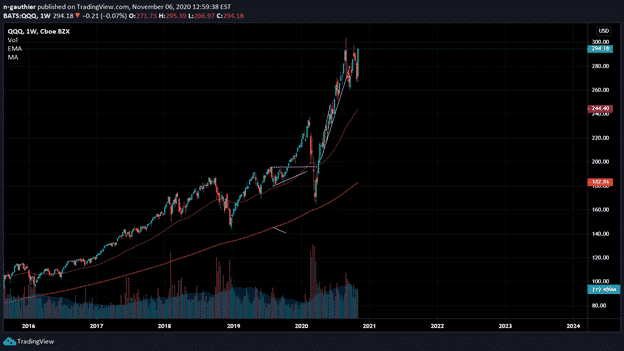

Ainsi, pour avoir un résultat concret, il faudra malheureusement attendre la semaine prochaine. En ce qui concerne le négociant actif, sur l’heure du midi vendredi, les marchés étaient fortement en hausse. Si l’on regarde l’Invesco QQQ Trust Series 1 (NASDAQ : QQQ), qui représente le NASDAQ, il est en hausse de plus de 9% pour la semaine.

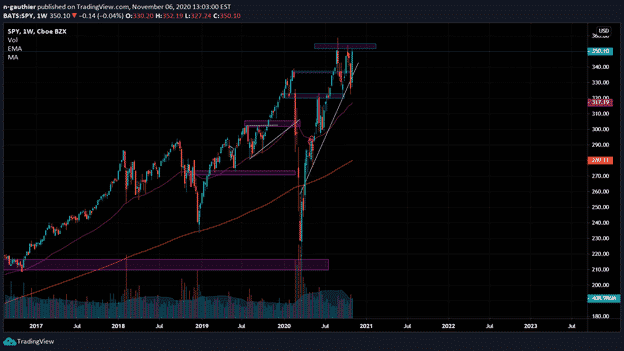

Ensuite, le SPDR S&P 500 Trust ETF (NYSEARCA : SPY) , est en hausse de plus de 7% depuis pour la semaine du 2 novembre.

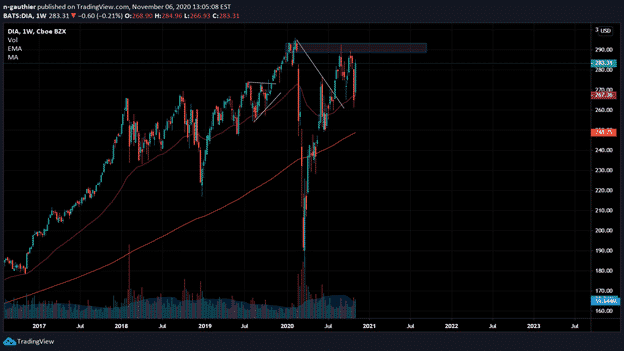

Finalement, le SPDR Dow Jones Industrial Average ETF Trust (NYSEARCA : DIA) qui représente le bon vieux Dow Jones est en hausse également de plus de 7% pour la semaine.

En somme, si l’on regarde attentivement les différents graphiques, on peut apercevoir que les différents indices viennent d’atteindre une zone de résistance. Il sera alors très intéressant de regarder si on sera en mesure de dépasser ces niveaux ou non.

La théorie du cycle électorale américain

Comprendre la théorie du cycle électoral présidentiel

L’auteur Yale Hirsch a publié la première édition de « l’Almanach des négociants en bourse » en 1967. Le guide est rapidement devenu un outil populaire pour les négociants intra séance et les gestionnaires de fonds qui l’utilisaient dans l’objectif de maximiser leurs rendements en identifiant les différentes phases du marché boursier. D’ailleurs, « L’almanach » a introduit un certain nombre de théories financières bien connu, notamment le « rallye du père Noël » en décembre, ainsi que celle qui nous intéresse aujourd’hui : la théorie du cycle électoral présidentiel.

En utilisant des données remontant à plusieurs décennies (pré 1967), l’historien de Wall Street a proposé que la première ou les deux premières années d’un mandat présidentiel coïncidaient avec une performance boursière plus faible. Selon la théorie de Hirsch, après être entré dans le bureau ovale, le président en poste tend à travailler sur ses propositions politiques les plus profondes et à se livrer aux intérêts particuliers qui l’on fait élire.

Or, à l’approche des prochaines élections, le modèle suggère que les présidents se concentreraient davantage sur le renforcement de l’économie afin d’être réélus. En conséquence, les principaux indices boursiers sont plus susceptibles de gagner en valeur. Selon la proposition faite, les résultats sont assez cohérents, quelles que soient les tendances politiques du président.

De la théorie, à la pratique

Cette théorie financière se manifeste de plusieurs manières pratiques. En 2016, Charles Schwab a analysé des données de marché remontant à 1950 et a constaté qu’en général, la troisième année de la présidence représentait des gains de marché les plus importants. Le S&P 500, l’indice boursier phare des États-Unis, a affiché les rendements moyens suivants chaque année du cycle présidentiel:

- Année après l’élection: + 6,5%

- Deuxième année: + 7,0%

- Troisième année: + 16,4%

- Quatrième année: + 6,6%

De plus, depuis 1950, le taux de rendement annuel moyen du S&P 500 est de 10,82%. Ainsi, bien que les chiffres ne montrent pas de baisse notable les années un et deux, comme l’avait prédit Hirsch, il semble qu’il y ait vraiment une surperformance la troisième année.

Cependant, les moyennes seules ne disent pas si une théorie a du mérite; c’est aussi une question de fiabilité d’un cycle électoral à l’autre. Entre 1950 et 2019, le marché boursier a connu des gains durant 73% des années composant l’intervalle. En revanche, au cours de la troisième année du cycle de l’élection présidentielle, le S&P 500 a connu une augmentation annuelle 88% du temps, démontrant une cohérence notable avec la théorie avancée par Hirsch. En outre, le marché a gagné 56% du temps et 64% du temps pendant les années un et deux de la présidence.

Enfin, le mandat de Donald Trump a été une exception notable à la chute boursière de la première année que la théorie prédit. Le locataire de la maison blanche a activement poursuivi un programme d’allégement fiscal des particuliers et des entreprises adoptées à la fin de 2017, alimentant un rallye qui a vu le S&P 500 augmenter de 19,4%. Sa deuxième année au pouvoir a vu l’indice plonger de 6,2%.

Conclusion

Alors, que pouvons-nous retenir de tout cela? Si certains liens clairs entre les performances du marché et les élections présidentielles sont apparus à travers le temps, les performances passées ne garantissent pas les résultats futurs. De plus, d’autres facteurs peuvent avoir de l’influence sur les marchés tels que la psychologie des investisseurs, les taux d’intérêt et la performance de l’économie mondiale. Il est donc intéressant de considérer cela comme un élément dans notre analyse, sans toutefois baser l’entièreté de notre thèse d’investissement là-dessus. Avec les élections qui arrivent cet automne chez nos voisins du sud, et l’incertitude de la situation actuelle, il sera primordial de demeurer aux aguets.

Par Nicolas Gauthier, B.A.A. profil Finance. Analyste et contributeur chez DayTrader Canada.

Avis et déclaration:

L’auteur de ce billet déclare ne détenir aucune position dans les titres mentionnés et de ne pas avoir l’intention d’initier une position dans les 72 prochaines heures. Cet article est une opinion et ne doit en aucun temps être considéré comme un conseil en investissement.

Le contenu de ce billet, les données financières et économiques incluant les cotes boursières ainsi que toutes analyses et interprétations de celles-ci sont fournies à titre d’information seulement et en aucun cas ne doivent être considérées comme étant une recommandation ou un conseil d’acheter, de vendre, de vendre à découvert ou poser tout autre acte envers toute valeur mobilière, tout instrument dérivé ou tout actif ou classe d’actif quelconque.

L’investissement autonome actif devrait être considéré comme une activité de nature spéculative qui de par cette nature peut comporter des risques importants pouvant entraîner des pertes significatives en capital. Un investisseur autonome actif se doit d’avoir une compréhension de sa tolérance au risque et de ses objectifs d’investissement avant de considérer l’investissement autonome actif comme activité.

DayTrader Canada et les membres de son équipe ainsi que les collaborateurs externes ne peuvent donner aucune garantie ni assurance que les transactions boursières effectuées par ses lecteurs ou clients seront profitables. De plus, les membres de l’équipe de DayTrader Canada, ses formateurs et les collaborateurs externes, ne donneront, en aucun cas durant des formations ou toutes autres activités, des recommandations d’achat ou de vente sur des instruments financiers en particulier.

DayTrader Canada, ses administrateurs, dirigeants, employés et mandataires ne seront aucunement responsables des dommages, pertes ou frais encourus à la suite de la mise en application des notions apprises dans ses formations et/ou de l’utilisation de ses services.