Dans un monde marqué par les guerres et les tensions géopolitiques, les investisseurs se tournent de plus en plus vers les actions défensives. Avec 32 conflits majeurs en cours et des milliers de batailles armées, l’attrait pour les industries liées à la défense a considérablement augmenté. Les dépenses militaires mondiales étaient en augmentation pour une huitième année consécutive.

Cette hausse des dépenses militaires a incité les investisseurs à rechercher des industries refuges et à couvrir leurs portefeuilles. Les actions défensives ont émergé comme l’un des secteurs les plus performants à l’automne dernier, se révélant historiquement être un rempart de sécurité lors de conflits mondiaux majeurs. Cependant, certaines des plus grandes actions de défense, dont Boeing, RTX, Lockheed et Northrop, sont actuellement considérées comme surévaluées par rapport au secteur.

Paysage Géopolitique

Les conflits géopolitiques dans le monde entier, tels que l’attaque du Hamas contre Israël, la guerre en cours en Ukraine, l’épuisement des ressources, les contraintes de la chaîne d’approvisionnement et l’inflation, causent des perturbations aux économies et accroissent l’insécurité mondiale. Malgré la peur croissante parmi les investisseurs, Citibank affirme que les actions défensives restent « encore attrayantes ».

Les investisseurs en quête de stabilité sont attirés par l’augmentation des dépenses militaires, en particulier les 886 milliards de dollars alloués à la défense américaine. La croissance continue des dépenses militaires mondiales reflète un besoin mondial d’entreprises et d’industries capables de fournir un refuge en période de tensions géopolitiques croissantes.

Actions Défensives – Un Choix Judicieux

Les actions défensives sont considérées comme un choix judicieux pour diversifier un portefeuille, offrant souvent stabilité, dividendes et bénéfices constants indépendamment du sentiment du marché. Ces actions possèdent généralement des caractéristiques telles que des modèles commerciaux bien établis, des secteurs avec une demande constante, des bilans solides et, dans de nombreux cas, des paiements de dividendes fiables.

Au milieu de la multitude de conflits mondiaux, se concentrer sur les actions aérospatiales et de défense pourrait s’avérer un choix stratégique pouvant atténuer la volatilité des portefeuilles.

Inconvénients de l’Investissement dans les Actions Défensives

Bien que les secteurs défensifs offrent une tranquillité d’esprit en tant qu’investissements refuges en période de volatilité et de repli du marché, ils ont tendance à avoir un potentiel moindre d’appréciation du capital. Considérées comme des investissements plus stables, les actions défensives offrent une plus grande protection contre les baisses, mais n’expérimentent généralement pas la croissance rapide des autres actions, en particulier pendant les marchés haussiers.

Bien que moins affectées, comme toutes les actions, elles restent soumises aux variations du marché, à la hausse comme à la baisse. En raison de la montée de l’inflation, les entreprises, y compris celles du secteur défensif, peuvent suspendre ou réduire les paiements de dividendes à mesure que les coûts réduisent les rendements bruts et nets. Cependant, les secteurs défensifs ont tendance à être moins affectés par les ralentissements économiques.

Principaux Catalyseurs pour aider les actions de Défense en 2024

Avec les États-Unis étant le plus grand exportateur d’armes au monde, le budget de la défense de cette nation a toujours été au centre des préoccupations de l’actualité de la défense. À cet égard, il est impératif de mentionner qu’en date du 22 décembre, le président américain Joe Biden a signé le projet de loi sur la politique de défense des États-Unis qui autorise une allocation record de 886 milliards de dollars pour les dépenses militaires. Le fait que cette loi ait augmenté le budget total de la sécurité nationale de la nation d’environ 3% apporte certainement le potentiel pour des afflux de commandes majeures pour les actions de défense américaines les plus importantes.

La loi sur la défense comprend également des politiques telles que l’aide à l’Ukraine et la résistance contre la Chine dans la région indo-pacifique. De telles aides devraient, à leur tour, entraîner des flux de commandes pour les entrepreneurs de la défense, renforçant ainsi leurs perspectives de génération de revenus.

Des fusions et acquisitions récentes tendent également à renforcer l’industrie de la défense dans un avenir proche. Par exemple, en novembre dernier, TransDigm Group a accepté d’acquérir la branche Electron Device Business de Communications & Power Industries. Étant un fabricant mondial de composants électroniques et de sous-systèmes qui servent principalement le marché de l’aérospatiale et de la défense, son ajout devrait renforcer la présence de TransDigm dans l’industrie de la défense.

De plus, en octobre dernier, Teledyne Technologies a acquis Xena Networks ApS (et ses affiliés), un important fournisseur de solutions de validation Ethernet téraoctets à haute vitesse, d’assurance qualité et de production.

Bien que de telles fusions soient capables d’améliorer les économies d’échelle pour l’ensemble de l’industrie, ces consolidations tendent à élargir et renforcer le portefeuille de produits des nouvelles entreprises formées, améliorant ainsi les chances de remporter davantage de contrats dans un proche avenir.

5 Actions du secteur de la Défense qui pourraient maintenir leur Série de Victoires en 2024

Les actions de défense aux États-Unis ont affiché somme toute des performances modérées en 2023. Malgré le soutien financier encourageant des gouvernements de différentes nations et les troubles généralisés au Moyen-Orient qui ont renforcé les gains de contrats pour les entrepreneurs de la défense, les contraintes de la chaîne d’approvisionnement ont provoqué des problèmes de livraison de programmes et les pénuries de main-d’œuvre ont continué à affecter l’industrie dans une certaine mesure.

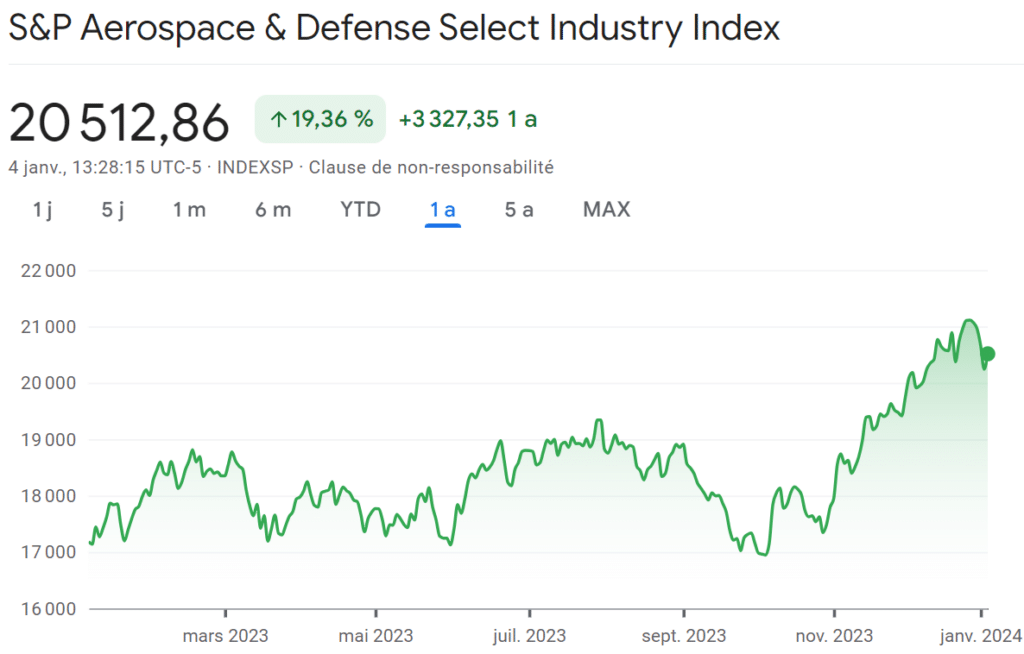

En conséquence, des indices majeurs du marché de la défense tels que le Dow Jones U.S. Select Aerospace & Defense Index et le S&P Aerospace & Defense Select Industry Index ont affiché des performances positives, mais n’ont pas réussi à surpasser le marché plus large, c’est-à-dire le S&P 500.

Source: Google Finance INDICE S&P Aerospace & Defense Select Industry Index

Cependant, avec le niveau d’inflation qui diminue progressivement et la prévision que la Réserve fédérale n’augmentera plus les taux d’intérêt, les perspectives pour les actions de défense restent prometteuses pour les jours à venir. Alors que nous entrons en 2024, ces cinq titres de défense de grande capitalisation sélectionnés par Zacks en fonction de leurs fondamentaux solide qui ont surperformé le marché l’année dernière pourraient s’avérer prometteurs : Archer Aviation (ACHR), AeroVironment (AVAV), RollsRoyce (RYCEY), TransDigm Group (TDG) et Triumph Group (TGI).

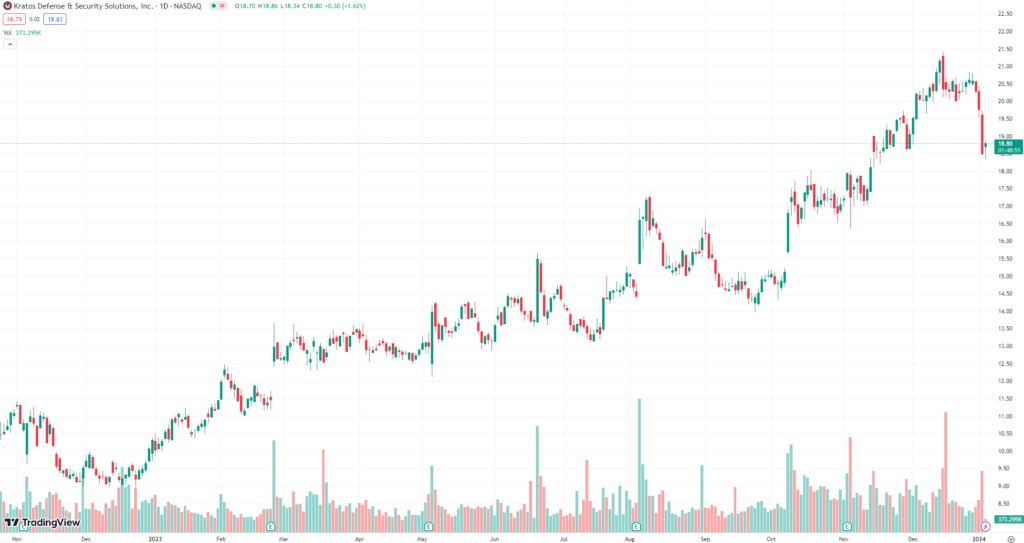

Kratos Defense: Contrat de 16 M$ et Partenariat Stratégique Majeur

Les récents développements font de Kratos Defense & Security Solutions, Inc. (Nasdaq: KTOS) un autre titre intéressant à surveiller en 2024. Lauréat d’un contrat de plus de 16 millions de dollars de la part des forces de défense australiennes, Kratos fournit des simulateurs avioniques avancés pour la formation des techniciens d’entretien d’hélicoptères UH-60M Black Hawk.

En parallèle, Kratos a annoncé aujourd’hui même jeudi 4 janvier 2024, un partenariat stratégique avec Rancher Government Solutions (RGS), leader des solutions de gestion Kubernetes pour le gouvernement américain. Cette collaboration vise à faciliter le déploiement et la mise à l’échelle des systèmes virtuels au sol via la plateforme logicielle OpenSpace® de Kratos. Cette avancée souligne l’engagement de Kratos envers l’innovation dans un secteur en constante évolution.

Avec des contrats majeurs et des partenariats stratégiques, Kratos se positionne comme un acteur à surveiller dans le domaine technologique de la défense. En 2024, l’entreprise demeure une option prometteuse pour les investisseurs attentifs à l’intersection dynamique de la technologie et de la sécurité nationale.

Source: TradingView – Cours du titre de Kratos Defense & Security Solutions, Inc. (Nasdaq: KTOS)

La Défense peut être la Meilleure Offensive pour les Portefeuilles

Face à l’incertitude économique et boursière, les actions dans les secteurs de la santé, des biens de consommation de base et de l’aérospatiale et de la défense peuvent protéger les portefeuilles de l’inflation et de la volatilité liée aux facteurs géopolitiques.

Cependant, il est essentiel pour les investisseurs de maintenir une approche équilibrée et diversifiée, même lorsqu’ils choisissent des actions défensives. Une combinaison prudente de divers secteurs peut offrir une protection supplémentaire contre les fluctuations du marché, permettant aux investisseurs de naviguer avec succès dans les eaux agitées des marchés boursiers.

Sources :

https://seekingalpha.com/article/4641560-top-defensive-stocks-for-turbulent-times

https://www.nasdaq.com/articles/5-defense-stocks-that-could-keep-winning-streaks-alive-in-2024

https://www.kratosdefense.com/

https://finance.yahoo.com/news/kratos-awarded-16-million-contract-120000928.html

L’auteur de ce billet déclare détenir une position long stock sur Kratos Defense & Security Solutions (KTOS) dans les titres mentionnés, mais n’a aucune intention d’initier des positions dans les 72 prochaines heures. Cet article est une opinion et ne doit en aucun temps être considéré comme un conseil en investissement.

Le contenu de ce billet, les données financières et économiques incluant les cotes boursières ainsi que toutes analyses et interprétations de celles-ci sont fournies à titre d’information seulement et en aucun cas ne doivent être considérées comme étant une recommandation ou un conseil d’acheter, de vendre, de vendre à découvert ou poser tout autre acte envers toute valeur mobilière, tout instrument dérivé ou tout actif ou classe d’actif quelconque.

L’investissement autonome actif devrait être considéré comme une activité de nature spéculative qui peut comporter des risques importants pouvant entraîner des pertes significatives en capital. Un investisseur autonome actif se doit d’avoir une compréhension de sa tolérance au risque et de ses objectifs d’investissement avant de considérer l’investissement autonome actif comme activité.

DayTrader Canada et les membres de son équipe ainsi que les collaborateurs externes ne peuvent donner aucune garantie ni assurance que les transactions boursières effectuées par ses lecteurs ou clients seront profitables. De plus, les membres de l’équipe de DayTrader Canada, ses formateurs et les collaborateurs externes, ne donneront, en aucun cas durant des formations ou toutes autres activités, des recommandations d’achat ou de vente sur des instruments financiers en particulier.

DayTrader Canada, ses administrateurs, dirigeants, employés et mandataires ne seront aucunement responsables des dommages, pertes ou frais encourus à la suite de la mise en application des notions apprises dans ses formations et/ou de l’utilisation de ses services.