L’importance de la diversification

La diversification est une stratégie de gestion des risques qui consiste à combiner une grande variété d’investissements au sein du même portefeuille. Ainsi, un portefeuille diversifié contient une combinaison de types d’actifs et de véhicules d’investissement distincts dans le but de limiter l’exposition à un actif ou à un risque unique. La justification de cette technique est qu’un portefeuille constitué de différents types d’actifs produira, en moyenne, des rendements à long terme plus élevés et réduira le risque de tout placement ou titre individuel.

En effet, lorsqu’il investit en Bourse, l’investisseur fait face à deux types de risques principaux. Le premier, le risque systématique ou risque du marché, est non diversifiable. Ce type de risque est général à l’ensemble des entreprises existantes. Les risques qui le composent sont entre autres les taux d’inflation, les taux de change, l’instabilité politique, la guerre, les taux d’intérêt et même, les pandémies. Ce type de risque n’est pas spécifique à une entreprise ou à un secteur en particulier, et il ne peut pas être éliminé ou réduit par la diversification.

Le second type de risque auquel l’investisseur s’expose, le risque non systématique, est spécifique à une entreprise, un secteur, un marché, une économie ou un pays. Il peut donc être réduit grâce à la diversification. Les sources les plus courantes de risque non systématique sont le risque commercial et le risque financier. Ainsi, l’objectif est d’investir dans divers actifs afin qu’ils ne soient pas tous affectés de la même manière par les événements de marché.

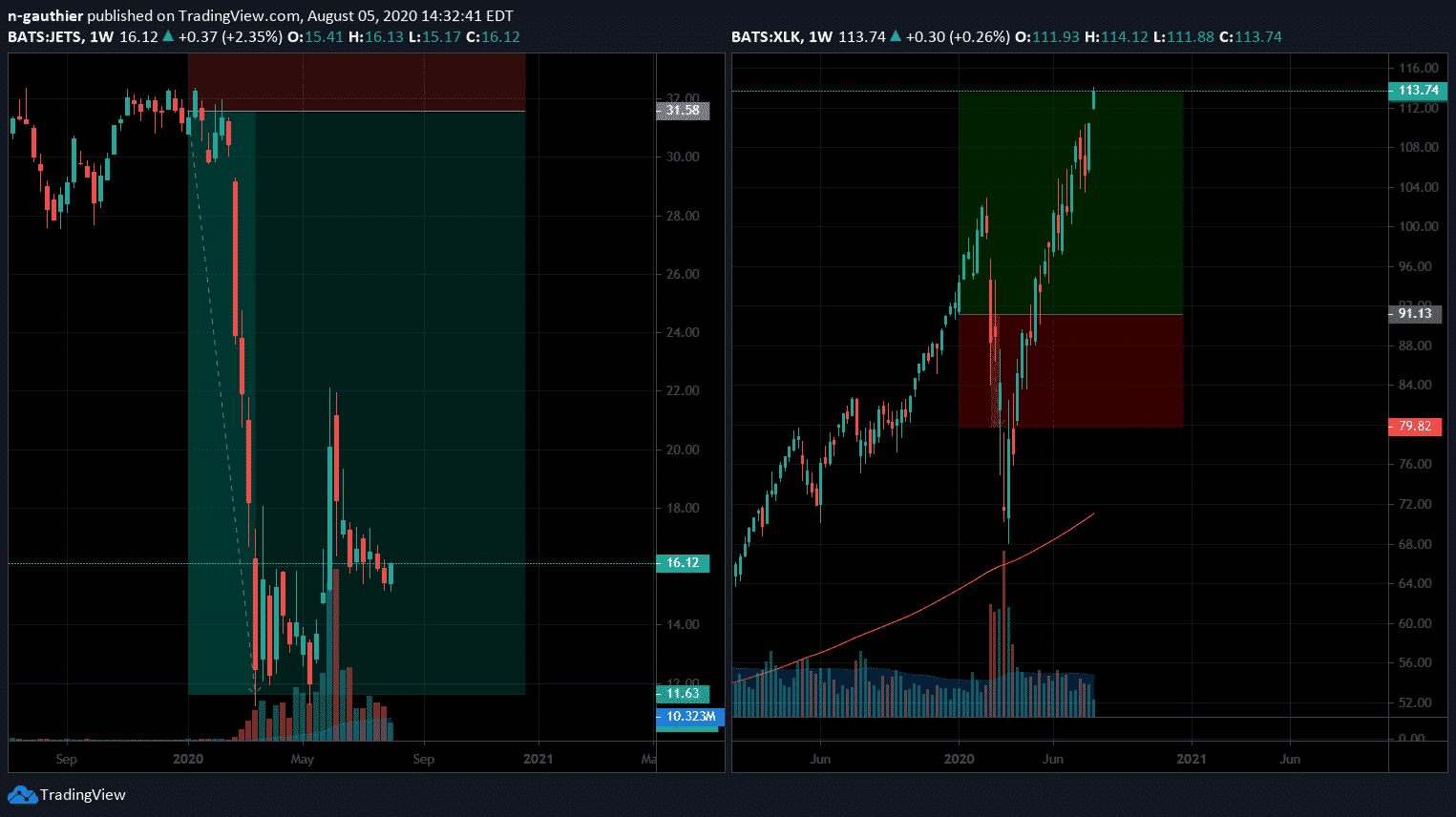

Si, par exemple, vous n’aviez que des titres du secteur de l’aviation avant la crise créée par la COVID-19, votre portefeuille a fortement souffert considérant que le fond négocié en Bourse représentant ce secteur, le « The U.S. Global Jets ETF (ARCA : JETS) », est en baisse de près de -50% pour l’année. Or, dans le cas où vous auriez diversifié vos investissements et mis une partie de ceux-ci dans un autre secteur, par exemple dans les titres de technologies, votre portefeuille se porterait déjà mieux, considérant que le secteur des technologies américaines représenté par le fonds négocié en bourse « Technology Select Sector SPDR Fund (ARCA : XLK) » a performé de près de 25% depuis le début de l’année.

Naturellement, il n’y a pas que des avantages à diversifier son portefeuille. En effet, il est à noter que plus un portefeuille possède de titres, plus sa gestion prendra du temps et plus il sera coûteux de le maintenir, car l’achat et la vente de nombreux titres différents entraînent davantage de frais de transaction et de commissions de courtage. Plus fondamentalement, la stratégie de répartition de la diversification fonctionne dans les deux sens, réduisant à la fois le risque et le rendement possible. Cependant, le rendement par unité de risque est nettement meilleur.

En somme, il y a différente façon de diversifier son risque. Que ce soit en souhaitant se protéger de l’inflation ou des taux d’intérêts US/CAD, la diversification permet de maximiser son portefeuille.

TikTok aux mains de Microsoft

Microsoft (NASDAQ : MSFT) aura six semaines pour conclure l’une des transactions les plus étranges de l’histoire de l’industrie technologique. En effet, dimanche dernier, l’entreprise technologique a annoncée publiquement qu’elle était en pourparlers avec le président Trump pour acheter une portion de TikTok à sa société mère chinoise ByteDance. Il faut se rappeler que pendant des mois, Trump a soulevé des problèmes de sécurité nationale à propos de TikTok, menaçant même d’interdire l’application, et maintenant il présente sa vente à Microsoft comme étant la dernière chance pour conserver le populaire réseau social aux États-Unis. Si l’accord est conclu, cela donnerait à Microsoft une nouvelle entrée sur le marché des réseaux sociaux et résoudrait une variété de problèmes de sécurité nationale américaine entourant la nouvelle popularité de TikTok.

Or, il faut noter qu’il y a un problème au cœur de l’accord qui semble échappé au regard de tous. Personne n’a jamais divisé un réseau social géographiquement, encore moins sous la menace d’une interdiction nationale d’un président. Éloigner les États-Unis, le Canada, l’Australie et la Nouvelle-Zélande du reste de TikTok serait extrêmement difficile, et même si cela réussissait, cela laisserait à Microsoft un réseau social sous-dimensionné et étrangement régional, présentant d’importants défis technique et financier.

Naturellement, cela peut paraitre intéressant pour Microsoft. Comme vous pouvez vous en douter, le marché de la publicité en ligne se développe rapidement, augmentant d’environ 16% en 2019, selon eMarketer. Alors que la croissance devrait ralentir cette année, le marché pourrait rebondir fortement en 2021, avec une croissance projetée à environ 17%. De ce fait, en acquérant TikTok, Microsoft pourrait avoir une chance de devenir un acteur de premier plan dans l’espace publicitaire numérique, soutirant des parts de marchés à Facebook et Google. TikTok compterait jusqu’à 80 millions d’utilisateurs aux États-Unis, sa base s’étant développée rapidement ces derniers mois, la pandémie de COVID-19 obligeant plus de personnes à se tourner vers les applications et les réseaux sociaux pour se divertir.

En somme, cette concession de la Chine représente tout de même un bon pas dans une possible réconciliation des relations Sino-Américaines. De plus, cette transaction sera très intéressante à suivre dans les prochains mois, principalement dans le but d’observer comment la séparation pourra se réaliser.

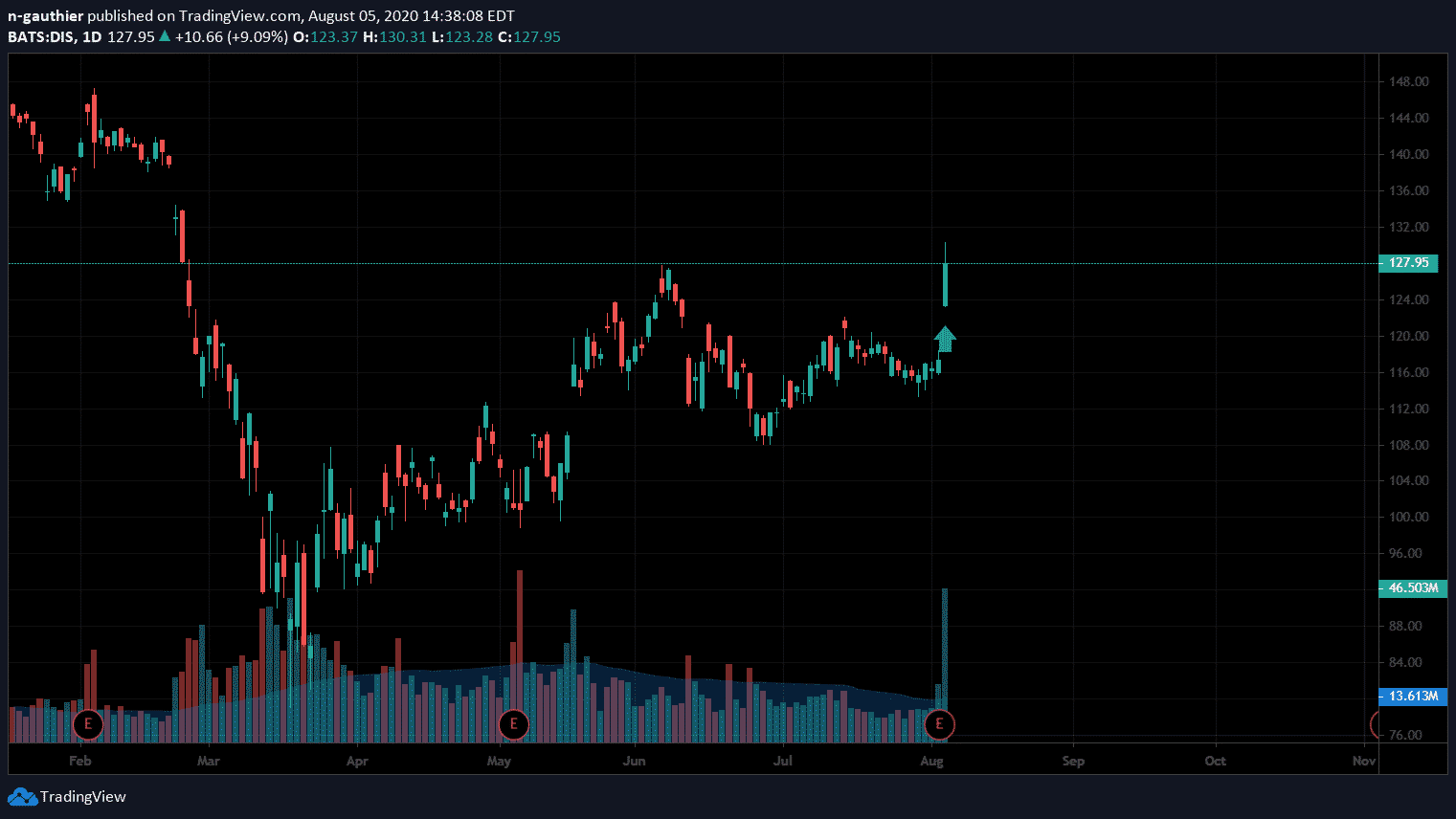

Disney surpasse les attentes en termes de nouveaux abonnés Disney +

Mardi soir dernier, la populaire entreprise américaine Disney révélait les résultats financiers du dernier trimestre. Contre toutes attentes, l’entreprise bien connue pour ses parcs thématiques devient maintenant un joueur important dans la diffusion de contenu télévisuel. En effet, le président directeur général de Disney, Bob Chapek, a déclaré mardi que Disney + comptait désormais plus de 60 millions d’abonnés. Disney a lancé son service de diffusion en novembre 2019, soit il y a moins d’un an. À l’époque, Disney estimait que Disney + compterait entre 60 et 90 millions d’abonnés d’ici 2024. Avec l’aide du confinement occasionné par la COVID-19, elle a atteint cet objectif quatre ans plus tôt.

De plus, un élément clé de cette période est que c’est également à ce moment que Disney avait prédit que le service deviendrait rentable. Ainsi, plus d’abonnés signifie probablement que le service sera rentable plus tôt.

D’ailleurs, cela signifie que Disney entre maintenant dans une nouvelle phase. La phase de rétention des abonnés. Or, il ne faut pas penser que Disney + ne pourra pas continuer de croitre, n’étant même pas encore présent dans de nombreux pays européens. Cela signifie plutôt que Disney peut commencer à se concentrer sur la création de nouveau contenu au-delà de ses films et émissions présent dans sa bibliothèque fiable actuelle. L’arrivée à cette phase est un énorme avantage par rapport à HBO Max d’AT&T, Peacock de Comcast et ViacomCBS, qui doivent encore penser à la distribution, au marketing et partenariats pour augmenter le nombre d’abonnés sur leurs chaines respectives.

En somme, avec des données comme ces dernières, l’impact de la pandémie sur Disney pourrait être bien moins grave que prévu. En effet, même si le segment des parcs thématiques est incontestablement mis à rude épreuve, une profitabilité au niveau du service de télédiffusion pourrait venir calmer les inquiétudes de Wall Street sur le futur de cette entreprise.

Par Nicolas Gauthier, B.A.A. profil Finance et contributeur chez DayTrader Canada

Sources :

https://www.usglobaletfs.com/fund/jets/

https://www.investopedia.com/investing/importance-diversification/#:~:text=Diversification%20can%20help%20an%20investor,of%20an%20asset%27s%20price%20movements.&text=You%20can%20reduce%20the%20risk,diversify%20among%20different%20asset%20classes.

https://www.investopedia.com/terms/d/diversification.asp

https://www.etf.com/XLK

https://www.forbes.com/sites/greatspeculations/2020/08/04/why-does-microsoft-want-to-buy-tiktok/#6f06ec4b2193

https://www.theverge.com/2020/8/4/21354255/microsoft-tiktok-trump-ban-bytedance-china-us-canada

https://www.nbcnews.com/news/china/u-s-china-relations-are-under-unprecedented-strain-says-chinese-n1235843

https://www.cnbc.com/2020/08/05/disney-streaming-subscribers-shows-massive-growth.html

https://www.lapresse.ca/affaires/entreprises/2020-08-04/disney-heurte-par-la-pandemie-met-le-paquet-sur-la-diffusion-en-continu.php

https://thewaltdisneycompany.com/disneys-q3-fy20-earnings-results-webcast/

Avis et déclaration:

L’auteur de ce billet déclare ne détenir aucune position dans les titres mentionnés et de ne pas avoir l’intention d’initier une position dans les 72 prochaines heures. Cet article est une opinion et ne doit en aucun temps être considéré comme un conseil en investissement.

Le contenu de ce billet, les données financières et économiques incluant les cotes boursières ainsi que toutes analyses et interprétations de celles-ci sont fournies à titre d’information seulement et en aucun cas ne doivent être considérées comme étant une recommandation ou un conseil d’acheter, de vendre, de vendre à découvert ou poser tout autre acte envers toute valeur mobilière, tout instrument dérivé ou tout actif ou classe d’actif quelconque.

L’investissement autonome actif devrait être considéré comme une activité de nature spéculative qui de par cette nature peut comporter des risques importants pouvant entraîner des pertes significatives en capital. Un investisseur autonome actif se doit d’avoir une compréhension de sa tolérance au risque et de ses objectifs d’investissement avant de considérer l’investissement autonome actif comme activité.

DayTrader Canada et les membres de son équipe ainsi que les collaborateurs externes ne peuvent donner aucune garantie ni assurance que les transactions boursières effectuées par ses lecteurs ou clients seront profitables. De plus, les membres de l’équipe de DayTrader Canada, ses formateurs et les collaborateurs externes, ne donneront, en aucun cas durant des formations ou toutes autres activités, des recommandations d’achat ou de vente sur des instruments financiers en particulier.

DayTrader Canada, ses administrateurs, dirigeants, employés et mandataires ne seront aucunement responsables des dommages, pertes ou frais encourus à la suite de la mise en application des notions apprises dans ses formations et/ou de l’utilisation de ses services.